「人生100年時代」に経済的に安定した人生を送るためには、年齢を重ねてもなお、健康に活動し続けることのできる多様な生き方と、年金をベースとした老後資金を確保する財政的な側面の両面を考えておく必要があります。そこでリタイア後の生き方を考えるうえで参考となる、世界と日本の状況をご紹介したいと思います。

多様なライフサイクルへ

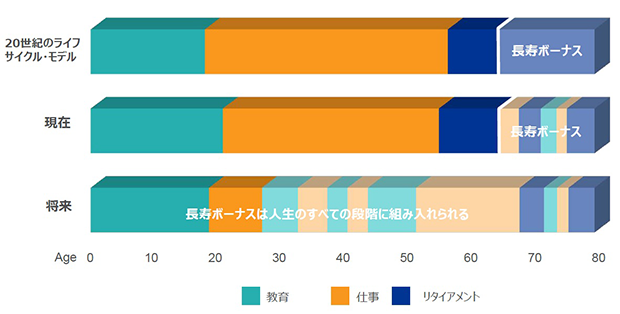

まず知っておきたいのは、寿命の伸びに伴ってライフサイクルの構造が変化しているということです。

20世紀までは、生まれてから20歳ごろまでが「教育を受ける時期」で、その後「仕事をする時期」があり、60歳を目安に「リタイアメント期」に入るというのが一般的なライフサイクルでした。しかし現在では長寿化によってリタイアメント後の期間が徐々に伸びていることから、「リタイア後に何をするか」が重視されるようになってきています。米国では、リタイアメント後に改めて学び直したり、仕事を継続したり、ボランティア活動をしたり、様々な選択肢を選ぶ人が増えています。

出所:ブラックロックが作成

このような変化の一端を示すデータがあります。米国では、55〜64歳で新たに起業した人の割合は、1996年には14.8%でしたが、2016年には25.4%に拡大し、20〜34歳の24.3%よりも高い割合を示すまでになりました。つまり、高齢者世代が若年層を上回る水準で起業に踏み切っているのです。

退職年齢の延びが、

健康的な生活に影響する事例も

年齢を重ねても働き続ける人が増えれば、国の経済基盤は強くなります。55〜64歳の就業率が経済協力開発機構(OECD)加盟国の中で最も高いのはスウェーデンです。55〜64歳の人のうち、66.4%が就労しています。もしスウェーデンと同水準で高齢者が就労すれば、国内総生産(GDP)はイタリアで10.0%、フランスで9.6%、米国や日本でも2%以上の押し上げ効果が見込まれるというデータがあります。

さらに、個人が高齢になっても働き続けることは、長寿と健康的な生活という観点でも大きな意義があります。英国では、退職年齢が延びるほど余命が長くなるという調査結果もあるのです。

世界の年金財政の状況

こうした社会の変化やデータからは、「人生100年時代」を迎える中、人々がより長く社会で活躍できるように考える必要性が高まっていることがうかがえます。

世界では、リタイア後のための貯蓄の不足額が2015年時点で70兆米ドルに上っていますが、これが2050年には400兆米ドルまで膨らむと予想されています。不足額拡大の要因は、公的基礎年金と公務員年金の積立不足です。

兆米ドル、2015年、100% = 約70兆米ドル

出所:World Economic Forum, “We’ll Live to 100 – How can we afford it?” ,pp.7 and 8

日本については、すでに平均余命などに合わせて年金給付額を調整する「マクロ経済スライド」が導入され、年金支給開始年齢の引き上げといった制度改革が行われているため、不足額の年間増加率は世界で最も低くなっていますが、それでも2050年には26兆米ドルが不足する見込みです。また、現役世代の平均収入に対して受け取れる年金額の水準を表す「所得代替率」は、日本では約40%となっており、各国と比べて低い水準にあります。

日本が世界有数の長寿国であることを踏まえると、一人ひとりが長生きリスクへの備え方を考え、リタイア後に向けた資産形成に取り組むことが重要だと言えます。

重要事項

当資料は、2018年4月に開催された「ジャパン・リタイアメント・ラウンドテーブル」において行われたディスカッションの内容をもとに、情報提供を目的として作成されたものであり、特定の金融商品取引の勧誘を目的とするものではありません。当資料に掲載する内容は、当該ディスカッションに参加された方々の個人的な見解を含み、予告なしに変更することがあります。また、ブラックロック・グループの見解、あるいは、ブラックロック・グループが設定・運用するファンド等における投資判断・運用と一致するものではありません。 当資料中において、個別銘柄に言及する場合がありますが、これは当該銘柄の推奨等をするものではありません。 当資料の情報は、信頼できると判断した資料・データ等により作成されていますが、その正確性および完全性について当社が保証するものではありません。また、当資料中の各種情報は過去のもの、または見通しであり、今後の運用成果等を保証するものではなく、当資料を利用したことによって生じた損失等について、当社はその責任を負うものではありません。さらに、当資料に記載された市況や見通しは、特に断りのない限り当資料作成日現在のものであり、今後の経済動向や市場環境の変化、あるいは金融取引手法の多様化に伴う変化に対応し、予告なく変更される可能性があります。

弊社の投資運用業者としてご提供可能な運用戦略等の提供を受けられる場合は、原則として、(1)弊社との投資一任契約の締結、または、(2)弊社が設定・ 運用を行う投資信託の購入により行われることとなります。ただし、必ずしも、全ての戦略について、投資一任契約および投資信託により提供を行っているわけではありませんので、ご承知おきください。弊社が投資一任契約または投資信託によりご提供する戦略は、全て、投資元本が保証されておりません。 弊社がご提供する戦略毎のリスク、コストについては、 投資対象とする金融商品等がそれぞれの戦略によって異なりますので、一律に表示することができません。従いまして実際に弊社戦略の提供を受けられる場合には、それぞれの提供形態に沿ってお客様に交付されます契約締結前交付書面、目論見書、投資信託約款及び商品説明書等をよくお読みいただき、その内容をご確認下さい。

投資信託に係るリスクについて

投資信託の基準価額は、組入れられている有価証券の値動きの他、為替変動による影響を受けます。これらの信託財産の運用により生じた損益はすべて投資者の皆様に帰属します。したがって、投資信託は元金および元金からの収益の確保が保証されているものではなく、基準価額の下落により投資者は損失を被り、元金を割り込むことがあります。また、投資信託は預貯金と異なります。また、投資信託は、個別の投資信託毎に投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なりますので、ご投資に当たっては各投資信託の投資信託説明書(交付目論見書)をご覧ください。

手数料について

弊社が運用する公募投資信託については、ご投資いただくお客さまに以下の費用をご負担いただきます。

■ 直接ご負担いただく費用

お申込み手数料: 上限4.32%(税抜 4.0%)

解約手数料: ありません。

信託財産留保額: ファンドによっては、信託財産留保額がかかる場合もあります。

投資信託説明書(交付目論見書)および目論見書補完書面の内容をご確認ください。

■ 投資信託の保有期間中に間接的にご負担いただく費用

信託報酬: 上限2.56824%(税抜 2.378%)程度

■ その他の費用

上記以外に保有期間等に応じてご負担いただく費用があります。(その他の費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。)

※リスク及び手数料の詳細につきましては、投資信託説明書(交付目論見書)等でご確認ください。