ETF(上場投資信託)は世界各国の金融商品取引所(証券取引所)に上場されている投資信託のことで、主に株式・債券市場などのインデックス(指数)の値動きに連動することを目指し運用されています。通常の投資信託とはいくつか大きな違いがあり、もっとも大きな違いはその取引方法です。ETFは株式と同様、証券取引所の取引時間内に、証券会社・取引所を通じて売買が可能です。

ETF(上場投資信託)とは

Introduction to ETFs

上場投資信託(ETF)が誕生したのは、今から20年以上前のことです。当初は、株式に投資するETFしか存在しませんでしたが、その後、債券に投資するETFが誕生し、債券市場への投資もより手軽に行えるようになりました。※続きは動画でご覧ください。(04:14)

ETFは株式と投資信託の特徴を併せもつ

ETFは投資信託でありながら、取引所に上場していることから、投資信託と株式の特徴を併せもっています。それと同時にETFならではの特徴もあります。ここではETFの代表的な4つの特徴をご紹介します。

- 株式:証券取引所の取引時間中はいつでも売買可能

- ETF:投資信託でありながら個別株式の特徴も兼ね備えた投資商品

- 投資信託:複数の銘柄に分散投資される

図表1:株式・ETF・投資信託の主な特徴

| 株式 | ETF | 通常の投資信託 | |

| 信託報酬 | なし | あり (通常の投資信託と比較し低い傾向がある) |

あり |

| 分散投資 | 大きい資金が必要 | 比較的少額の資金で可能 | 比較的少額の資金で可能 |

| 証券取引所への上場 |

あり | あり | なし |

| 取引方法 | 証券取引で売買 (指値・成行など) |

証券取引で売買 (指値・成行など) |

販売会社で申込み |

| 取引価格 | 市場価格 (リアルタイムで変動) |

市場価格 (リアルタイムで変動) |

特定日の基準価格 (申込み時点では未定) |

※上表は一般的な特徴を比較したものであり、すべてを網羅したものではありません。

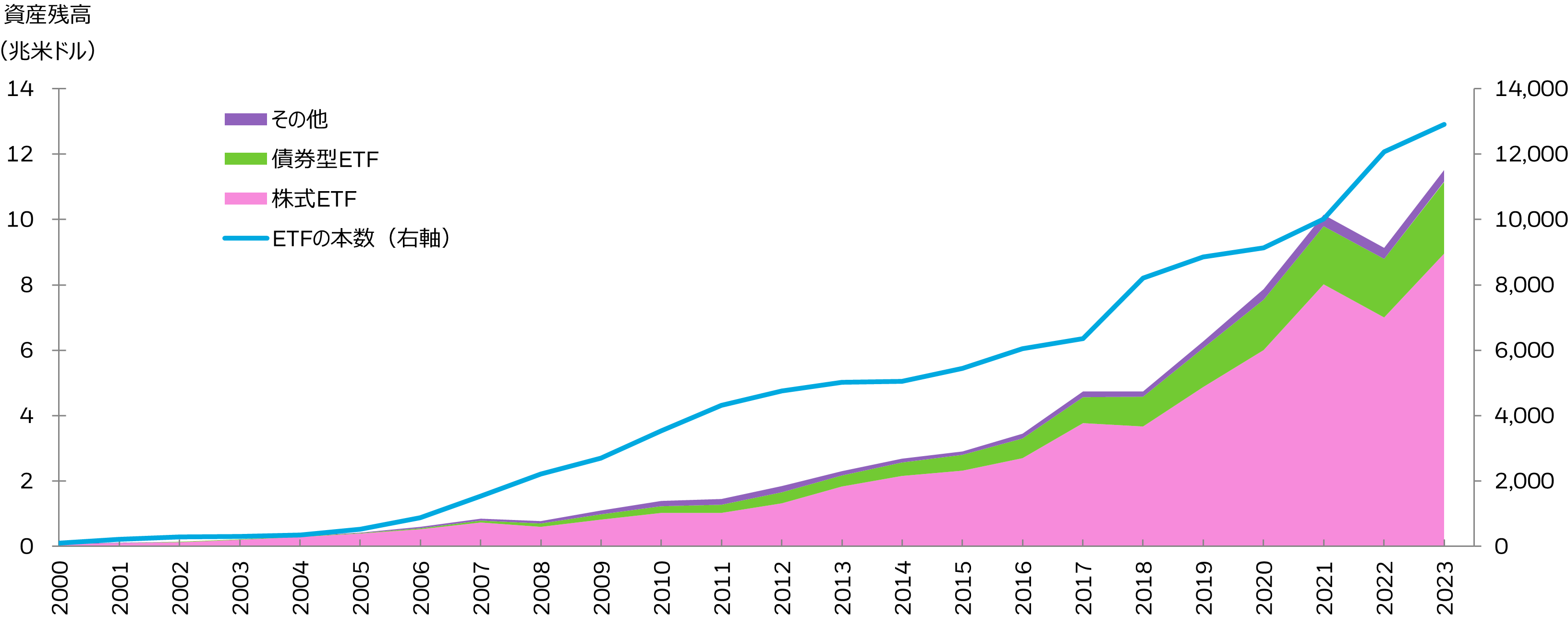

成長を続ける世界のETF市場

世界で最初にETFが誕生したのは、1990年3月17日、カナダ・トロント株価指数に連動するETFでした。米国で初めてETFが上場された1993年、ETF銘柄はわずか3本、資産残高約10億米ドルの規模でしたが、2000年以降は上場銘柄数・規模ともに急拡大してきました。

その商品性と使い勝手の良さから機関投資家・個人投資家問わず多くの投資家に活用され、2023年12月末現在、世界の証券取引所には約12,000以上のETFが上場され、純資産残高はおよそ約11兆5,145億米ドル(約1,623兆円*)規模にまで拡大しています。

出所:BlackRock Global ETP Landscape(2023年12月)。円貨は、1ドル=140.980円にて算出。

図表2:世界のETF市場の純資産残高推移

出所:BlackRock ETP Landscape

ETFの主な特徴

代表的な4つの特徴

①多様性

投資対象はさまざま

②コスト効率

低く抑えられた保有コスト

③透明性

値動きや保有銘柄が把握しやすい

④柔軟性

株のように機動的な売買ができる

① 多様性:投資対象はさまざま

- ETFを通じて投資できる投資対象は株のみならず、債券・不動産・コモディティ・テーマ型など、多種多様。従来投資が難しかった投資対象にも証券取引所を通じて投資することができます。

図表3:ETFで投資できる投資対象のイメージ図

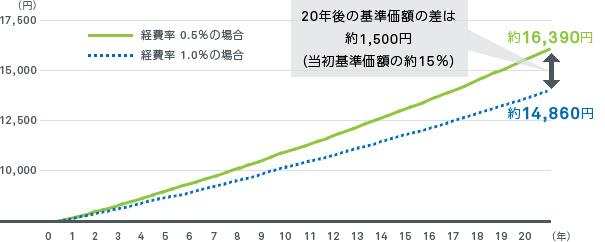

② コスト効率:低くおさえられた保有コスト

- ETFの経費率は一般的に低くおさえられており、コスト効率が高い投資ツールであるといえます。

- 経費率は長期的に見るとファンドのパフォーマンスに大きな影響を与えます。

図表4:経費率がパフォーマンスに与える影響

- 経費率:ファンドに対して継続的にかかる運営経費の合計額をファンドの純資産総額に対する率で表したもの。

- 上図は各経費率の場合のパフォーマンスの相違を示しています。上記はイメージ図であり、実際の運用成果等を予測あるいは保証するものではありません。各ETFの実質的な経費率については、各ファンド・ページや目論見書等にてご確認ください。

③ 透明性:値動きや保有銘柄が把握しやすい

- 投資家は、ウェブサイト等でいつもETFの構成銘柄やそのウェイトを確認することができます。

- 証券取引所に上場しているため、現時点での市場価格を常に把握できます。

- 主にインデックスの動きに連動するように運用されているため、値動きの把握がしやすいといえます。(iシェアーズETFの価格や保有状況は各ファンドのページでご確認いただけます)

④ 柔軟性:株のように機動的な売買ができる

- ETFは証券取引所に上場しているので、市場が開いている時間はいつでも取引ができます。

- 株式と同様、指値注文や成り行き注文など、柔軟な取引ができます。

- 日中を通じ、連続的に価格がつき、リアルタイムで売買が可能です。

ETFとインデックス運用

インデックスとは

インデックス(指数)とはある市場や市場セグメント全体の値動きを表すように設計された指標のことをいい、そのインデックスを構成する銘柄のバスケット全体の価格の変動を表します。

インデックスは指数提供会社により算出・提供されます。指数提供会社はそれぞれ独自の算出方法やルールに基づきインデックスの構成銘柄*やウェイト(比重)を決定します。

インデックスには先進国や新興国の株式市場全体といった複数の国にまたがる広い市場を代表するものから、日本や米国といった一つの国、さらには業種別やテーマ別などさまざまな種類があります。

*構成銘柄:インデックスに含まれる各銘柄のこと

図表5:インデックスの分類と例

| 市場・資産クラスの分類※ | 分類例※ | 指数の例 |

| 市場型指数 大型・中型・小型などの規模別指数 |

日本株 | 日経平均価格、TOPIX など |

| 米型・大型株 | S&P 500 など | |

| 米型・小型株 | ラッセル2000インデックス など |

| グローバル指数・地域別・国別指数 | 先進国・新興国株 | MSCI ACWI(オール・カントリー・ワールド・インデックス)など |

| 日本を除く先進国株 | MSCI KOKUSAI(コクサイ)など | |

| 中南米株 | S&P ラテン・アメリカ指数 など | |

| マレーシア株 | MSCI マレーシア・インデックス など |

| グローバル/国別セクター別指数 | グローバル・一般消費財 | S&Pグローバル1200一般消費セクター指数 など |

| テーマ別(スペシャリティ)指数 | 米国・高配当株 | モーニングスター配当フォーカス指数 など |

| 米国・リート/不動産 | ダウ・ジョーンズ米国不動産指数 など | |

| テーマ・バイオテクノロジー | NASDAQバイオテクノロジー・インデックス など |

| 債券指数 | 米国・総合 | ブルームバーグ米国総合債券インデックス など |

| 米国・ハイイールド債 | Markit iBoxx 米ドル建てリキッド・ハイイールド指数 など | |

| 新興国・国債 | J.P.モルガン EMBI グローバル・コア・インデックス など |

| コモディティ指数 | コモディティ総合 | S&P GSCI トータル・リターン指数 など |

| 金 | ロンドン午後金値決め など |

ブラックロック作成

※上記はすべてのインデックスの分類を網羅しているわけではありません。

インデックス運用について

インデックス運用は主に株価指数など、特定の指数(インデックス)と同様の投資成果(リターン)をあげることを目指し運用されています。インデックス運用には下記に代表されるようなさまざまなメリットがあります。

- ファンド保有中にかかるコスト(信託報酬など)が通常のアクティブ運用の商品に比べて低い傾向がある

- 指数の動きに連動するよう運用されるため、値動きやパフォーマンスが把握しやすいなど

国内上場と海外上場

ETFは証券取引所に上場された投資信託です。上場先の証券取引所が国内か海外かによって、国内(上場)ETF、海外(上場)ETF、などに分類されることがあります。

ETFの上場先により、取引通貨や使い勝手に下表のような違いがあります。

図表6:国内(上場)ETFと海外(上場)ETFの主な特徴

| 国内上場ETF | 海外上場ETF | |

| 上場している取引所 | 国内の証券取引所(東京証券取引所など) | 海外の証券取引所(ニューヨーク証券取引所や香港証券取引所など) |

| 取引通貨 | 円建て | 外貨建て |

| 主な投資対象 | 従来は国内株式を投資対象とするETFが多かったが、外国債券、コモディティなどを投資対象とするETFも増加してきている | 外国株式、外国債権、リート、コモディティなどさまざまな投資対象のETFがある |

| 取扱い金融商品取引業者 | 全国の証券会社 | 国内の一部の証券会社※ |

| 信用取引空売り | 可能 | 可能でないケースが多い※ |

※証券会社によって、取扱いは異なります。

よくあるご質問

ETFについて

-

ETF(上場投資信託)は世界各国の金融商品取引所(証券取引所)に上場されている投資信託のことで、主に株式・債券市場などのインデックス(指数)の値動きに連動することを目指し運用されています。通常の投資信託とはいくつか大きな違いがあり、もっとも大きな違いはその取引方法です。ETFは株式と同様、証券取引所の取引時間内に、証券会社・取引所を通じて売買が可能です。

-

ETFは投資信託の一種ですが、証券取引所に上場しています。そのためETFには、保有している資産から算出される価格(基準価額)と証券取引所で売買される際に値付けされる価格(市場価格)の2つの価格があります。

ETFの基準価額は通常の投資信託と同様に、通常一日一回、ETFが保有している資産の時価に基づき算出され、運用会社が発表します。市場価格は上場株式と同様、証券取引所が開いている時間帯においては変動します。証券取引所での需給関係により値がつくため、一時的に連動対象指数の値動きや基準価額と乖離する場合があります。個人投資家がETFを購入する場合、一般的には「市場価格」で取引を行うことになります。 -

ETFは、連動を目標とする指数、組入有価証券等の価格、金利および為替の変動、保有する商品現物の価格変動等ならびにETFの発行者及び組入有価証券の発行者の経営・財務状況の変化およびそれらに関する外部評価の変化等により変動します。海外投資は、不利な為替変動、一般に認められた会計原則の相違、他国における経済または政治的不安定により、投資元本を割り込むおそれがあります。これらに加えETFには上場廃止リスク、流動性リスク、基準価額との乖離リスクなどがあります。またETF毎に投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。詳しくは各ETFのプロスペクタス等をご参照ください。

ETFについて

ETFは投資信託の一種ですが、証券取引所に上場しています。そのためETFには、保有している資産から算出される価格(基準価額)と証券取引所で売買される際に値付けされる価格(市場価格)の2つの価格があります。

ETFの基準価額は通常の投資信託と同様に、通常一日一回、ETFが保有している資産の時価に基づき算出され、運用会社が発表します。市場価格は上場株式と同様、証券取引所が開いている時間帯においては変動します。証券取引所での需給関係により値がつくため、一時的に連動対象指数の値動きや基準価額と乖離する場合があります。個人投資家がETFを購入する場合、一般的には「市場価格」で取引を行うことになります。

ETFは、連動を目標とする指数、組入有価証券等の価格、金利および為替の変動、保有する商品現物の価格変動等ならびにETFの発行者及び組入有価証券の発行者の経営・財務状況の変化およびそれらに関する外部評価の変化等により変動します。海外投資は、不利な為替変動、一般に認められた会計原則の相違、他国における経済または政治的不安定により、投資元本を割り込むおそれがあります。これらに加えETFには上場廃止リスク、流動性リスク、基準価額との乖離リスクなどがあります。またETF毎に投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。詳しくは各ETFのプロスペクタス等をご参照ください。

【iシェアーズETFに関して】

iシェアーズETFの記載は、ブラックロック・インク、ブラックロック・ジャパン株式会社を含むそのグループ会社(以下、「ブラックロック」といいます。)が設定・運用等を行う国内上場投信および外国籍ETFであるiシェアーズETFに関する情報を含む投資情報の提供を目的として作成されたものです。本ウェブサイトは、本邦での募集の取扱等に係る金融庁への届出等がされていない海外ファンド等について投資の勧誘等を目的とするものではありません。

本サイトに記載された情報に基づいて利用者がとった行動により利用者が何らかの損害を被ったとしても、弊社は一切責任を負うものではありません。運用実績は、ファンドの基準通貨で表示されています。円で投資した場合の運用実績は、為替変動の影響により、表示された運用実績とは異なることがあります。個別の銘柄に関して、より詳細な情報が現地のサイトに掲載されていることがありますので、必要に応じてご参照ください。また、本サイトに記載された情報は金融商品取引法に基づく開示資料ではありません。

本サイトの内容につきましては、iシェアーズETFの設定あるいは上場されている国、地域の事情により、変更あるいは更新の作業が遅れている場合があります。

なおiシェアーズETFとは、ブラックロックが日本を含む世界各国で設定・運用する上場投資信託等を示す登録商標であり、個別商品を指すものではありません。

「ご投資にかかる手数料等およびリスクについてのご留意いただきたい事項」

本サイトでご紹介するiシェアーズETFにご投資いただく際には、取扱い金融商品取引業者(証券会社等)の定める手数料や諸経費等をご負担いただく場合があります。iシェアーズETFは、連動する指数等の変動により、投資元本を割り込むおそれがあります。なお、iシェアーズETFへ投資をされる場合は、取扱い金融商品取引業者へお問合せいただき、上場有価証券等書面を予め十分にお読みいただき、投資にかかる手数料等およびリスクについてご確認の上、ご自身の判断でなさるようお願い致します。

iシェアーズETFを取引する際に、投資家の皆様が負担する主な費用には下記のものがあります。

[売買時の手数料]

iシェアーズETFを売買する際の手数料は取扱い金融商品取引業者によって定められます。詳しくは取扱い金融商品取引業者までお問い合わせください。また、海外上場のiシェアーズETFの場合には、売買時の手数料の他に、為替の取引や外国金融商品市場等における費用等が別途発生することがあり、これらの費用等はお客様の負担となります。

[保有時の費用]iシェアーズETFの保有期間中は運用管理費用等を間接的にご負担いただきます。保有時の費用の率(総経費率)は個別のETF毎によって異なり、また運用状況や保有期間等に応じて異なることからその上限額を示すことはできません。個別のETFの情報については本ウェブサイトの各ファンドページにてご確認いただけます。

個別のインデックスに係る使用条件等については、こちらをご覧ください。

iシェアーズETFに関するお問い合わせはこちらをご覧ください。

MKTGM0525A/S-4493637