Widok ogólny

WAŻNA INFORMACJA: Kapitał Narażony na Ryzyko. Wszelkie inwestycje finansowe cechuje element ryzyka. W związku z tym wartość inwestycji oraz dochód z niej będzie się zmieniać, a początkowa kwota inwestycji nie ma charakteru gwarantowanego.

Wszystkie klasy tytułów uczestnictwa tego funduszu w celu zabezpieczenia ryzyka walutowego, wykorzystują instrumenty pochodne. Wykorzystanie instrumentów pochodnych w danej klasie tytułów uczestnictwa może stwarzać potencjalne ryzyko zarażenia (zwane również „efektem ubocznym”) innych klas tytułów uczestnictwa w funduszu. Spółka zarządzająca funduszem zapewni wprowadzenie odpowiednich procedur w celu zminimalizowania ryzyka zarażenia innych klas tytułów uczestnictwa. Korzystając z listy rozwijanej znajdującej się bezpośrednio pod nazwą funduszu, można wyświetlić listę wszystkich klas tytułów uczestnictwa w funduszu – klasy tytułów uczestnictwa zabezpieczone przed ryzykiem walutowym zostały oznaczone słowem „Hedged” w nazwie klasy tytułu uczestnictwa. Ponadto pełna lista wszystkich klas tytułów uczestnictwa zabezpieczonych przed ryzykiem walutowym udostępniana jest na życzenie przez spółkę zarządzającą funduszem

Wyniki

Wyniki

Schemat

-

Zwroty

Dette diagrammet viser fondets utvikling som prosentvis tap eller gevinst per år de siste 8 årene.

| 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | |

|---|---|---|---|---|---|---|---|---|---|---|

| Przychód całkowity (%) EUR | -2,2 | 32,4 | 11,1 | 34,6 | -16,2 | 20,7 | 18,3 | 1,5 | ||

| Punkt odniesienia (%) EUR | -2,1 | 32,4 | 11,2 | 34,5 | -16,2 | 20,7 | 18,2 | 1,5 |

| Od 31-gru-2020 Do 31-gru-2021 |

Od 31-gru-2021 Do 31-gru-2022 |

Od 31-gru-2022 Do 31-gru-2023 |

Od 31-gru-2023 Do 31-gru-2024 |

Od 31-gru-2024 Do 31-gru-2025 |

|

|---|---|---|---|---|---|

|

Przychód całkowity (%) EUR

na dzień 31-gru-2025 |

34,57 | -16,17 | 20,70 | 18,25 | 1,55 |

|

Punkt odniesienia (%) EUR

na dzień 31-gru-2025 |

34,55 | -16,22 | 20,73 | 18,21 | 1,53 |

| 1 r. | 3 l. | 5 l. | 10 l. | Pocz. | |

|---|---|---|---|---|---|

| Przychód całkowity (%) EUR | 4,92 | 12,00 | 10,98 | - | 11,60 |

| Punkt odniesienia (%) EUR | 4,90 | 11,98 | 10,96 | - | 11,61 |

| Bieżący okres | 1 ms. | 3 ms. | 6m | 1 r. | 3 l. | 5 l. | 10 l. | Pocz. | |

|---|---|---|---|---|---|---|---|---|---|

| Przychód całkowity (%) EUR | 3,81 | 1,47 | 4,42 | 8,98 | 4,92 | 40,48 | 68,35 | - | 150,89 |

| Punkt odniesienia (%) EUR | 3,82 | 1,47 | 4,43 | 8,99 | 4,90 | 40,42 | 68,21 | - | 151,10 |

Przedstawione liczby odnoszą się do wyników osiągniętych w przeszłości. Wyniki osiągnięte w przeszłości nie są wiarygodnym wskaźnikiem przyszłych wyników. Rynki w przyszłości mogą się bardzo różnić. Mogą pomóc w ocenie sposobu zarządzania funduszem w przeszłości

Wyniki przedstawiono w ujęciu wg wartości aktywów netto (WAN), przy założeniu reinwestycji dochodu brutto. Dane dotyczące wyników oparto na wartości aktywów netto (WAN) funduszu ETF, która nie musi być taka sama jak cena rynkowa funduszu ETF. Poszczególni udziałowcy mogą realizować zwroty, które różnią się od wyników WAN.

Jeśli inwestycji dokonano w walucie innej niż ta, której użyto do obliczenia poprzednich wyników, zwrot z inwestycji może w wyniku wahań kursu wzrosnąć lub zmaleć. Źródło: Blackrock

Najważniejsze fakty

Najważniejsze fakty

Charakterystyka funduszu

Charakterystyka funduszu

Ratingi

Lokalizacje zarejestrowane

Lokalizacje zarejestrowane

-

Austria

-

Dania

-

Finlandia

-

Francja

-

Hiszpania

-

Holandia

-

Irlandia

-

Liechtenstein

-

Luksemburg

-

Niemcy

-

Norwegia

-

Polski

-

Portugalia

-

Republika Czeska

-

Saudi Arabia

-

Singapur

-

Slovak Republic

-

Szwajcaria

-

Szwecja

-

Wielka Brytania

-

Węgry

-

Włochy

Udziały

Udziały

| Symbol | Nazwa | Sektor | Klasa aktywów | Wartość rynkowa | Waga (%) | Wartość nominalna | Nominalna | ISIN | Cena | Lokalizacja | Wymiana | Waluta rynkowa |

|---|

Podział ekspozycji

Podział ekspozycji

% wartości rynkowej

% wartości rynkowej

Wykazy

Wykazy

| Wymiana | Symbol | Waluta | Data wykazu | SEDOL | Symbol Bloomberg | RIC |

|---|---|---|---|---|---|---|

| London Stock Exchange | SUSW | EUR | 16-paź-2017 | BYX2JD6 | SUSW LN | SUSW.L |

| Euronext Amsterdam | SUSW | EUR | 03-wrz-2021 | BP2P773 | - | ISSUSW.AS |

| Xetra | 2B7K | EUR | 27-lut-2019 | BF0QDL4 | - | 2B7K.DE |

| Borsa Italiana | SUSW | EUR | 11-cze-2019 | BJYJ9G4 | SUSW IM | ISSUSW.MI |

| SIX Swiss Exchange | SUSW | EUR | 16-mar-2018 | BYZKMF1 | SUSW SW | ISSUSW.S |

Scenariusze dotyczące wyników PRIIP

Scenariusze dotyczące wyników PRIIP

| Scenariusze |

Jeśli wyjdziesz po 1 roku

|

Jeśli wyjdziesz po 5 latach

|

|

|---|---|---|---|

|

Minimalny

Nie ma minimalnego gwarantowanego zwrotu. Możesz stracić część lub całość swojej inwestycji.

|

|||

|

Warunki skrajne

Jaki zwrot możesz otrzymać po odliczeniu kosztów

Średni zwrot w każdym roku

|

6 730 EUR

-32,7%

|

4 250 EUR

-15,7%

|

|

|

Niekorzystny

Jaki zwrot możesz otrzymać po odliczeniu kosztów

Średni zwrot w każdym roku

|

8 380 EUR

-16,2%

|

10 300 EUR

0,6%

|

|

|

Umiarkowany

Jaki zwrot możesz otrzymać po odliczeniu kosztów

Średni zwrot w każdym roku

|

11 080 EUR

10,8%

|

17 950 EUR

12,4%

|

|

|

Korzystny

Jaki zwrot możesz otrzymać po odliczeniu kosztów

Średni zwrot w każdym roku

|

14 320 EUR

43,2%

|

21 420 EUR

16,5%

|

|

Scenariusz warunków skrajnych pokazuje, ile pieniędzy możesz odzyskać w ekstremalnych warunkach rynkowych.

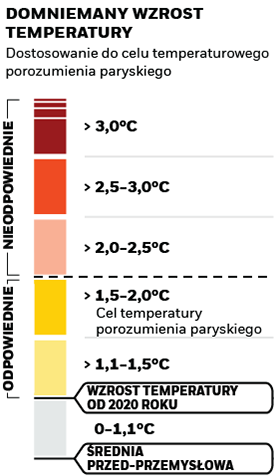

Charakterystyka zrównoważonego rozwoju

Charakterystyka zrównoważonego rozwoju

Charakterystyka zrównoważonego rozwoju zapewnia inwestorom konkretne, nietradycyjne wskaźniki. Oprócz innych wskaźników i informacji, umożliwiają one inwestorom ocenę funduszy pod względem kwestii związanych ze środowiskiem, odpowiedzialnością społeczną i ładem korporacyjnym. Charakterystyka zrównoważonego rozwoju nie stanowi wskaźnika bieżących lub przyszłych wyników ani nie przedstawia potencjalnego profilu ryzyka i zysku funduszu. Jest ona dostarczana wyłącznie w celach informacyjnych oraz zapewnienia przejrzystości. Charakterystyka związana ze zrównoważonym rozwojem nie powinna być brana pod uwagę wyłącznie lub w odosobnieniu, lecz stanowi jeden z rodzajów informacji, które inwestorzy mogą rozważyć przy ocenie funduszu.

Wskaźniki nie są wyznacznikiem tego, jak lub czy czynniki ESG zostaną włączone do funduszu. Wskaźniki nie wskazują na cele inwestycyjne funduszu i, o ile nie określono inaczej w dokumentacji funduszu i celu inwestycyjnym funduszu, nie zmieniają celu inwestycyjnego funduszu ani nie ogranicza możliwości inwestycyjnych funduszu, nie oznacza też, że fundusz przyjmie strategię inwestycyjną związaną z ESG lub wpływem społecznym albo kryteria wyłączeniowe. Więcej informacji na temat strategii inwestycyjnej funduszu można znaleźć w jego prospekcie informacyjnym.

Zapoznaj się z metodologiami MSCI dotyczącymi charakterystyki związanej ze zrównoważonym rozwojem, korzystając z poniższych łączy.

Aby został on uwzględniony w ratingach ESG Funduszu MSCI, 65% (lub 50% w przypadku funduszy obligacji i funduszy rynku pieniężnego) wagi brutto funduszu musi pochodzić z papierów wartościowych podlegających ocenie ESG MSCI (niektóre rodzaje środków pieniężnych oraz innych aktywów uznane przez MSCI za nieistotne w analizie ESG nie są brane pod uwagę w obliczaniu wagi brutto funduszu; wartości bezwzględne pozycji krótkich są brane pod uwagę, lecz traktowane jako niezabezpieczone), czas posiadania aktywów przez fundusz musi wynosić mniej niż rok i fundusz musi obejmować co najmniej dziesięć papierów wartościowych.

Powiązania biznesowe

Powiązania biznesowe

Wskaźniki powiązań biznesowych mogą pomóc inwestorom uzyskać pełniejszy obraz konkretnych działań, na które fundusz może uzyskać ekspozycję poprzez swoje inwestycje.

Wskaźniki powiązań biznesowych nie wskazują na cele inwestycyjne funduszu i, o ile nie określono inaczej w dokumentacji funduszu i celu inwestycyjnym funduszu, nie zmieniają celu inwestycyjnego funduszu ani nie ogranicza możliwości inwestycyjnych funduszu, nie oznacza też, że fundusz przyjmie strategię inwestycyjną związaną z ESG lub wpływem społecznym albo kryteria wyłączeniowe. Więcej informacji na temat strategii inwestycyjnej funduszu znajduje się w prospekcie informacyjnym funduszu.

Z metodologią MSCI dotyczącą wskaźników powiązań biznesowych można się zapoznać, klikając łącza poniżej.

Wskaźniki powiązań biznesowych są obliczane przez BlackRock na podstawie danych z badań ESG MSCI, tworzących profil powiązań biznesowych poszczególnych spółek. BlackRock wykorzystuje te dane do stworzenia podsumowania aktywów i przekłada je na ekspozycję wartości rynkowej funduszu na wyżej wymienione obszary powiązań biznesowych.

Wskaźniki powiązań biznesowych mają na celu jedynie identyfikację firm objętych oceną MSCI, które zostały wskazane jako zaangażowane w podmiotową działalność. Dlatego też możliwe jest ich zaangażowanie w podmiotową działalność, która znajduje się poza obszarem oceny MSCI. Niniejsze informacje nie powinny być wykorzystywane do tworzenia wyczerpujących wykazów firm niezaangażowanych w daną działalność. Wskaźniki powiązań biznesowych są wyświetlane wyłącznie w przypadku, kiedy przynajmniej 1% z wagi brutto funduszu składa się z papierów wartościowych określanych przez kryteria oceny ESG MSCI.