BLACKROCK INVESTMENT INSTITUTE

Mega forces: An investment opportunity

Mega forces are big, structural changes that affect investing now - and far in the future. This creates major opportunities - and risks - for investors.

BLACKROCK SUSTAINABILITY

Expanding prosperity in more places, for more people

I hear it from nearly every client, nearly every leader—nearly every person—I talk to: They’re more anxious about the economy than any time in recent memory. I understand why. But we have lived through moments like this before. And somehow, in the long run, we figure things out.

Humans are smart, resilient creatures, and we build systems that reflect our own image—systems that take the confusion around us, make sense of it, and produce surprisingly good outcomes. Computers handle complex data (and now language) on our behalf. Cities enable millions of people to live side by side, usually peacefully, mostly productively.

But of all the systems we've created, among the most powerful—and uniquely suited to moments like ours—began over 400 years ago. It's the system we invented specifically to overcome contradictions like scarcity amid abundance, and anxiety amid prosperity.

We call this system the capital markets.

Of all the systems we’ve created, among the most powerful—and uniquely suited to moments like ours—began over 400 years ago... We call this system the capital markets.

When the world’s first stock exchange opened in Amsterdam in 1602, investing became a more democratic enterprise. Until then, investing was mostly reserved for wealthy merchants. And indeed, about 90% of the original 1,143 investors at Amsterdam’s exchange were wealthy. But the remaining investors were ordinary people. They included 53 artisans, eight shopkeepers, six silk weavers, four soap makers—and at least two maids who each invested 50 guilders, about enough to rent a modest cottage for a year.1

Even when the capital markets crossed the channel into England, with its rigid class system, the London Stock Exchange didn't start in a palace. Instead, it began in Jonathan’s Coffee House in “Change Alley.” Bishops and bookkeepers invested alongside farmers who arrived straight from the cattle market, with mud still on their boots. Some came to speculate, but many were there to invest in new ventures—including an especially promising one: The Bank of England. For the first time, ordinary people didn't just watch the economy grow around them. They owned a share of that growth—a real, tradable share.2

Four centuries on, our markets have dramatically evolved from an alleyway coffee shop. But they fundamentally still work the same way—as a prosperity flywheel: people invest their savings, markets channel those funds into companies and industries, and any success flows back to investors—helping them afford retirement, college, and homes. And the wheel keeps turning.

Market participation has exploded in our lifetimes. During the first half of the 20th century, the percentage of Americans owning stocks crept up from just 1% to 4%.3 But since 1976, when I showed up for my first Wall Street job—sporting long hair, turquoise jewelry, and the world's ugliest brown suit—investing has become far more fashionable (and, thankfully, so have I). By 1989, just under a third of American families had money in the markets; today, it's roughly 60%.4

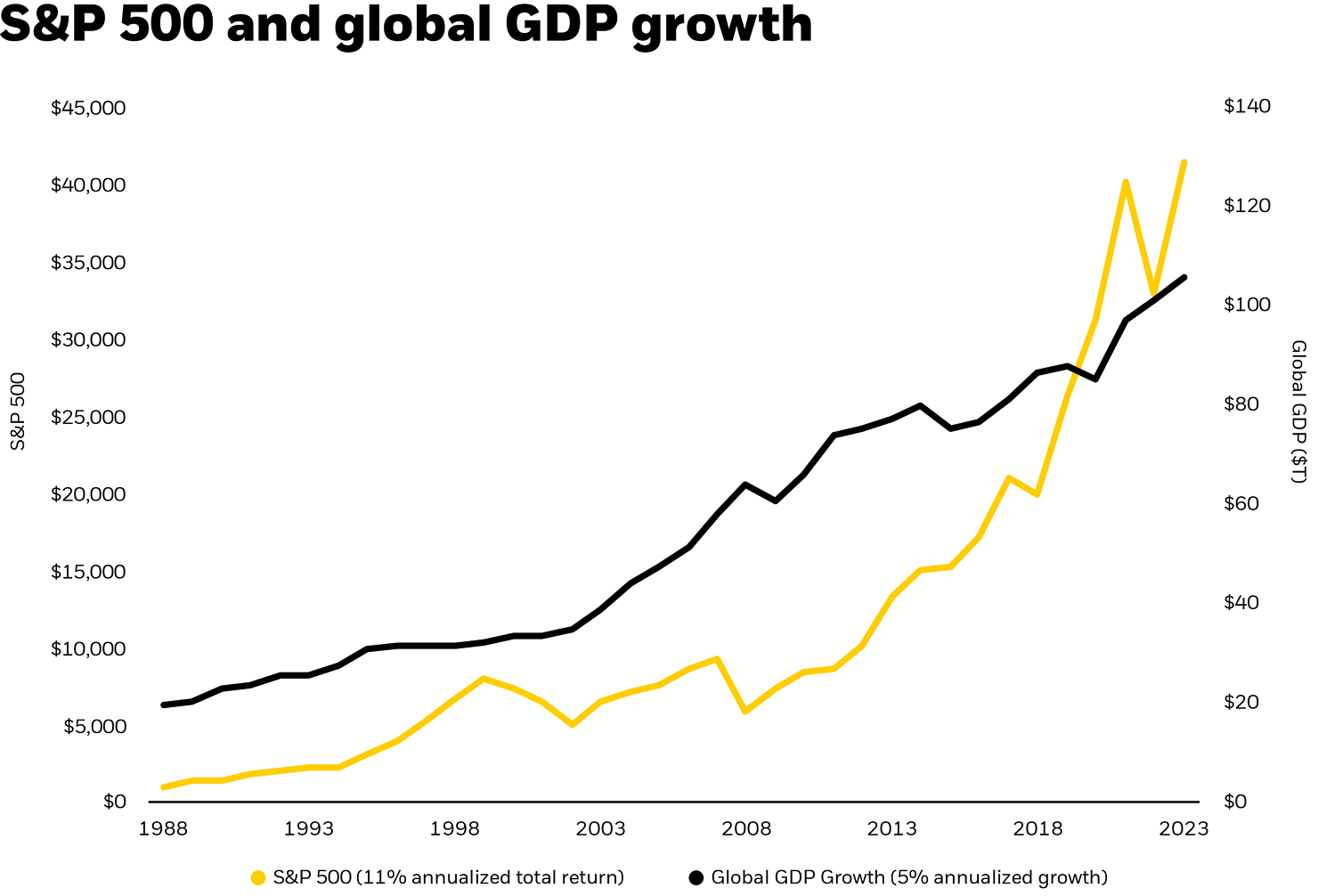

These investors have benefited from the greatest period of wealth creation in human history. Over the past 40 years, global gross domestic product (GDP) has grown more than in the previous two thousand combined.5 This extraordinary growth—partly propelled, it must be noted, by historically low interest rates—has driven exceptional long-term returns. But of course, not everyone has shared in this wealth.

FIGURE 1.1:6

The performance graph is not necessarily indicative of future investment performance.

This extraordinary era of market expansion has coincided with—and was largely fueled by—globalization. And while a flatter world lifted 1 billion people out of $1-a-day poverty, it also held back millions in wealthier nations striving for a better life.

Today, many countries have twin, inverted economies: one where wealth builds on wealth; another where hardship builds on hardship. The divide has reshaped our politics, our policies, even our sense of what's possible. Protectionism has returned with force. The unspoken assumption is that capitalism didn’t work and it’s time to try something new.

But there's another way to look at it: Capitalism did work—just for too few people.

Markets, like everything humans build, aren’t perfect. They reflect us—unfinished, sometimes flawed, but always improvable. The solution isn't to abandon markets; it's to expand them, to finish the market democratization that began 400 years ago and let more people own a meaningful stake in the growth happening around them.

I'll begin with BlackRock’s work, but both of these efforts extend beyond asset management, touching broader issues like retirement policy, energy, and tokenization.

Markets, like everything humans build, aren’t perfect. They reflect us—unfinished, sometimes flawed, but always improvable. The solution isn’t to abandon markets; it’s to expand them.

More investment. More investors. That’s the answer.

Given that BlackRock is a fiduciary and the largest asset manager in the world, some readers might contend I'm talking my own book. Fair enough. But it's also the book we intentionally chose—long before it was a bestseller. From the start, we believed that when people can invest better, they can live better—and that's exactly why we built BlackRock.

BlackRock’s past 14 months — and the future

Economies run on capital. Whether you’re assembling 17th-century trading fleets or 21st-century data centers, the money has to come from somewhere. But historically, it hasn’t been investors. Despite 400 years of financial innovation, from Amsterdam to Change Alley to the New York Stock Exchange, most financing has come from banks, corporations, and governments—not the capital markets.

Why banks, corporations, and governments? Because that’s where people put their money. They parked their savings in bank accounts, drove corporate growth through consumption, and paid taxes that fund public spending.

But when my partners and I founded BlackRock in 1988, we believed the world was changing. The capital markets wouldn’t just supplement banks, corporations, and governments—they’d stand alongside them as a coequal source of capital.

We believed the world was changing. The capital markets wouldn’t just supplement banks, corporations, and governments—they’d stand alongside them as a coequal source of capital.

The logic was simple: Markets delivered better returns than the other three. Better returns would attract more investors. More investors would deepen markets. And deeper markets meant more capital. Plus, asset managers could accelerate this shift through innovation. For BlackRock, that meant first developing better technology to manage risk, then expanding choice and lowering fees through products like exchange-traded funds (ETFs).

We've been fortunate these past 37 years. Our logic panned out. But what's striking now is how early we still are in the story of market expansion. The real payoff is only just beginning.

As we enter our century’s second quarter, there's a growing mismatch between the demand for investment and the capital available from traditional sources.

Governments can’t fund infrastructure through deficits. The deficits can’t get much higher. Instead, they’ll turn to private investors.

Meanwhile, companies won’t rely solely on banks for credit. Bank lending is constrained. Instead, businesses will go to the markets.

The money is already there. In fact, more capital is sitting idle today than at any point in my career. In the U.S. alone, roughly $25 trillion is parked in banks and money market funds.7

But we’re repeating a mistake from the earliest days of finance: Abundant capital. Deployed too narrowly. As one historian wrote, Amsterdam’s first stock exchange “could have made a much greater contribution to the economy” if investors had more companies to invest in. The same is true today.8

Assets that will define the future—data centers, ports, power grids, the world’s fastest-growing private companies—aren’t available to most investors. They're in private markets, locked behind high walls, with gates that open only for the wealthiest or largest market participants.

The reason for the exclusivity has always been risk. Illiquidity. Complexity. That’s why only certain investors are allowed in. But nothing in finance is immutable. Private markets don’t have to be as risky. Or opaque. Or out of reach. Not if the investment industry is willing to innovate—and that’s exactly what we’ve spent the past year doing at BlackRock.

BlackRock has always had a foot in private markets. But we’ve been—first and foremost—a traditional asset manager. That’s who we were at the start of 2024. But it’s not who we are anymore.

In the past 14 months, we've announced the acquisition of two of the top firms in the fastest-growing areas of private markets: infrastructure and private credit. We bought another firm to get better data and analytics, so we can better measure risk, spot opportunities, and unlock access to private markets.

We’ve transformed our company. The next section details why we did it, how we did it, and why it matters.

BlackRock has always had a foot in private markets. But we’ve been—first and foremost—a traditional asset manager. That’s who we were at the start of 2024. But it’s not who we are anymore.

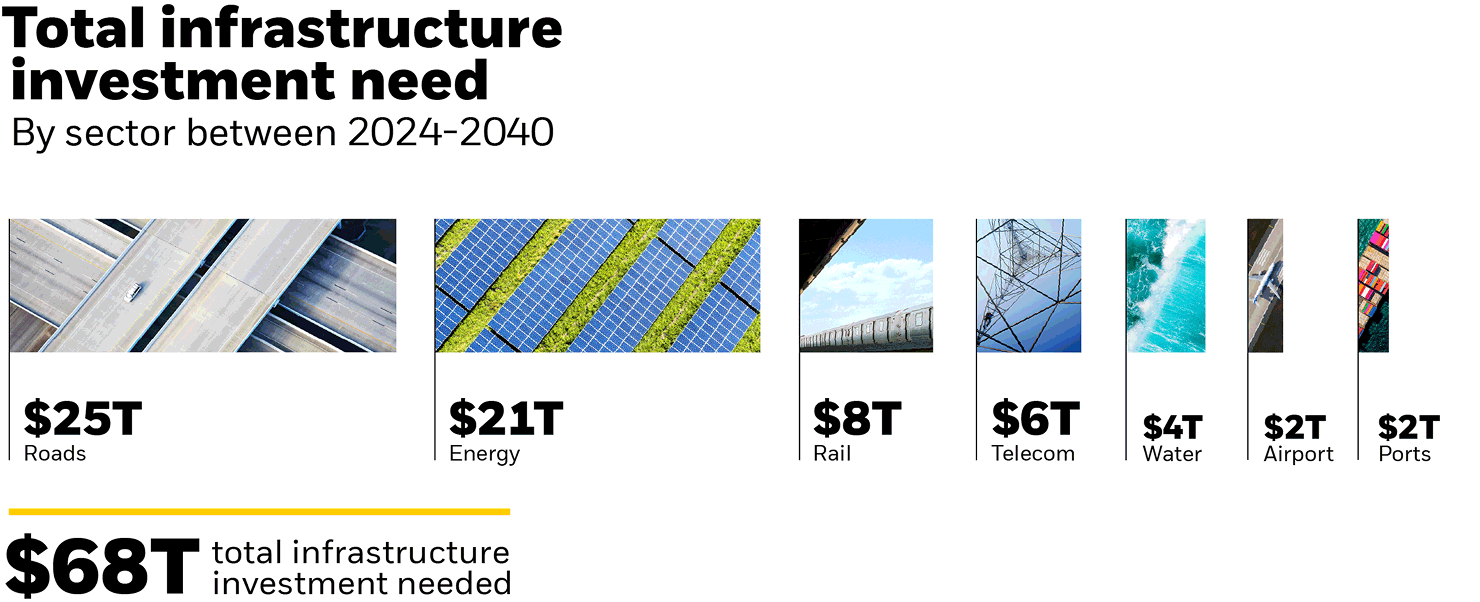

The $68 trillion investment boom: Who will own it?

Throughout history, infrastructure has driven a surprising amount of economic growth. Between 1860 and 1890, just building railroads boosted U.S. GDP by roughly 25%.9 A century later, highways did something similar: By one measure, investments in the interstate system accounted for about a quarter of productivity gains between 1950 and 1989.10

Today, we're standing at the edge of an opportunity so vast it's almost hard to grasp. By 2040, the global demand for new infrastructure investment is $68 trillion.11 To put that price tag in perspective, it’s roughly the equivalent of building the entire Interstate Highway System and the Transcontinental Railroad, start to finish, every six weeks—for the next 15 years.12

FIGURE 2.1:13

Over the past year, I've argued that governments—already weighed down by historic deficits—cannot rely solely on taxpayers to shoulder the staggering costs of new infrastructure without risking a debt spiral. But governments aren't alone in facing constraints. Even the world’s largest tech companies, despite their billions in free cash flow, aren't equipped for this scale of investment. A single AI data center can cost between $40 billion and $50 billion.14

When I talk to tech leaders, they often tell me their companies want to stay focused on what they do best—inventing groundbreaking technology, not on financing the massive infrastructure needed to deploy it.

The markets are eager to step in where governments and corporations are stepping out. Investors are already voting with their dollars—making infrastructure one of the world's fastest-growing market segments. This investment, however, is being throttled because of the way our capital markets are structured.

Private markets are private

Most of us associate "markets" with public markets—stocks, bonds, commodities. But you generally cannot buy shares in a new high-speed rail line or a next-generation power grid on the London or New York Stock Exchange. Instead, infrastructure projects are typically investable only through private markets.

Private markets are, as their name suggests, private. For individual investors, they often require higher minimum investments. And even when the minimums are lower, investing is often limited to people with a certain income or net worth.

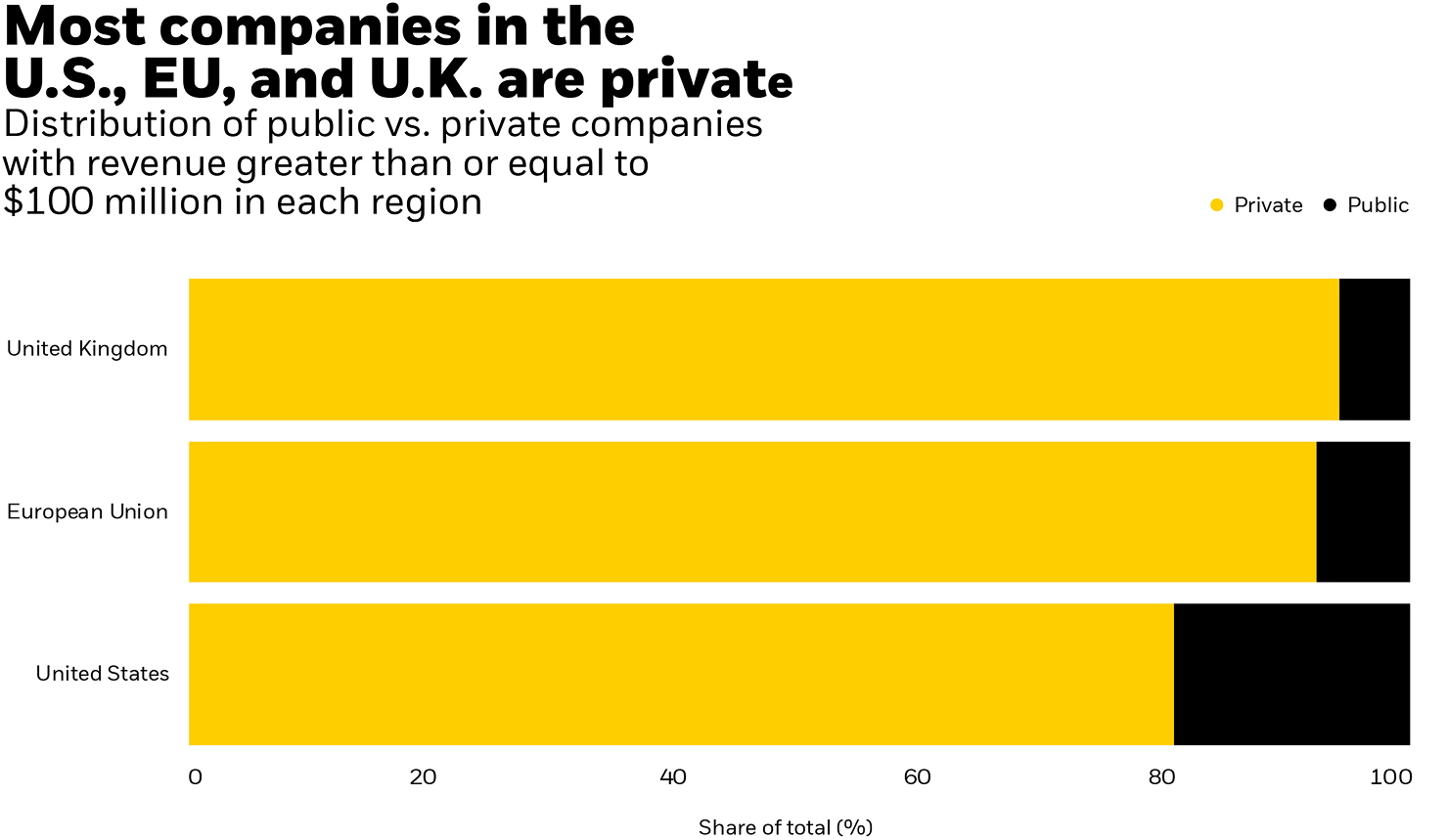

The same hurdles apply to most of the world’s companies. Only a tiny fraction are publicly traded, and that fraction is shrinking: The path BlackRock took 25 years ago—raising money through an IPO—is becoming rarer. Instead, 81% of U.S. companies with over $100 million in revenue are privately held. The percentage is higher in the EU, and even higher in the U.K.

Yet these companies still need money to innovate and grow. For decades, they turned to banks, much like families turn to lenders for home mortgages. But that era is rapidly fading. Today, banks by themselves cannot meet the capital demands of growing companies.

FIGURE 2.2:15

The private credit industry is stepping in to help fill that gap. In fact, private credit assets are projected to more than double by the end of this decade.16 Yet, as with infrastructure, many individual investors aren’t able to participate in the growth. Even some larger institutional investors have trouble building a portfolio that allocates these assets the way they want.

From 60/40 to 50/30/20

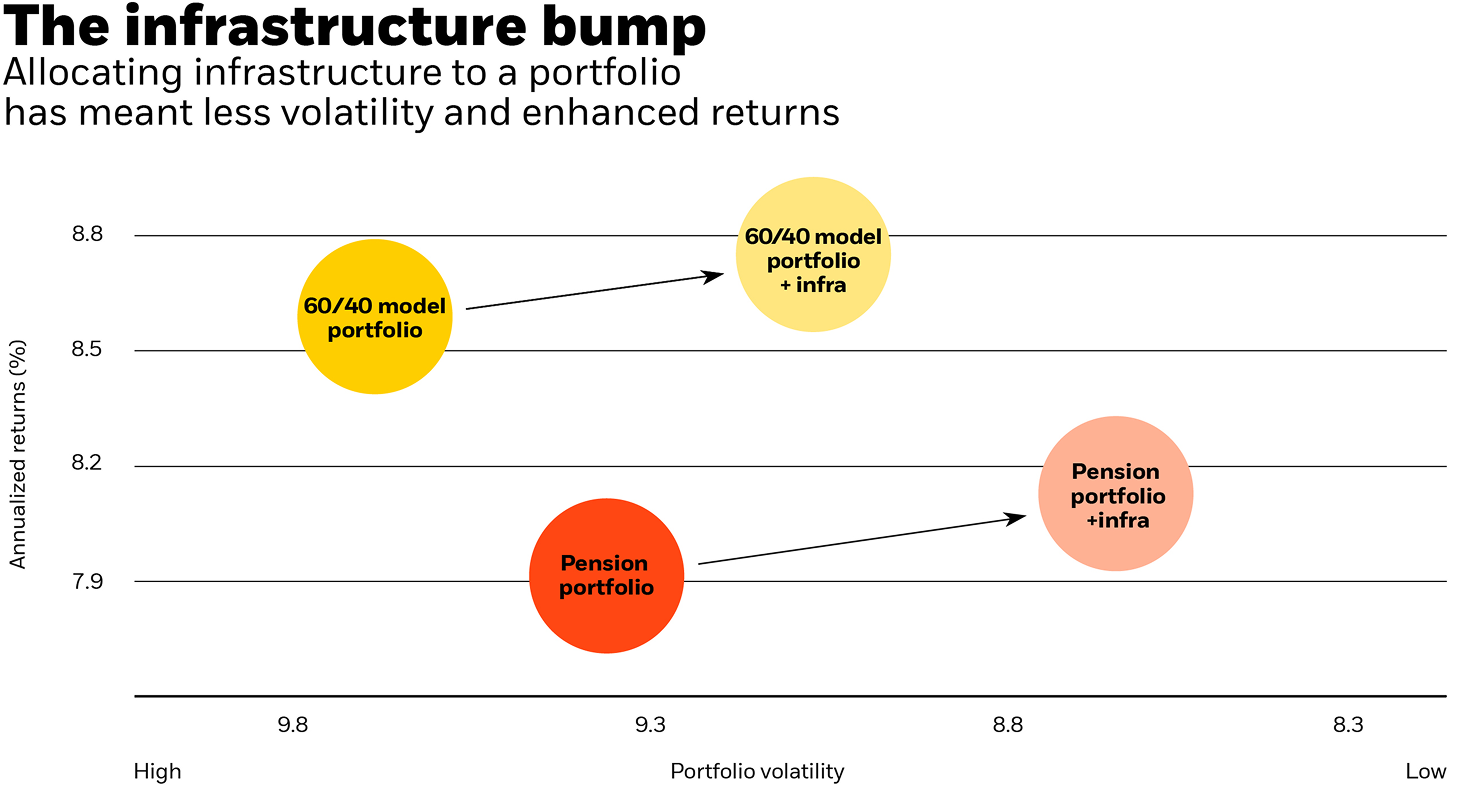

The beauty of investing in private markets isn't about owning a particular bridge, tunnel, or mid-sized company. It's how these assets complement your stocks and bonds—diversification.

Diversification has been called the “only free lunch.” It was the motivating idea that led Nobel Prize-winning economists like Harry Markowitz and Bill Sharpe to develop Modern Portfolio Theory, which became the foundation for the standard portfolio of roughly 60% stocks and 40% bonds. Generations of investors have done well following this approach, owning a mix of the entire market rather than individual securities. But as the global financial system continues to evolve, the classic 60/40 portfolio may no longer fully represent true diversification.

The future standard portfolio may look more like 50/30/20—stocks, bonds, and private assets like real estate, infrastructure, and private credit.

The appeal is clear. While these private assets may carry greater risk, they also provide great benefits. For example, infrastructure offers:

FIGURE 2.3:19

Past performance is not indicative of current or future results

The future standard portfolio may look more like 50/30/20—stocks, bonds, and private assets like real estate, infrastructure, and private credit.

But the challenge is this: The industry isn't structured for a 50/30/20 world. It’s largely split between traditional asset managers focused strictly on the 50/30 (stocks and bonds) and specialized private market firms dominating the 20 (private assets).

Bridging the divide between the 50/30 and the 20 is almost impossible for most individuals. Even those who can afford it face another diversification problem within that 20%. Often, they barely have enough capital to meet the minimum for just one private fund—and having 20% of your portfolio locked up in a single fund isn't really diversified.

We can help investors get to a better outcome. The divide between public and private markets is a tough problem—but it's solvable. In fact, BlackRock has solved market challenges like this before.

Before public vs. private, there was index vs. active

In 2009, BlackRock acquired Barclays Global Investors (BGI). They had created iShares, the leading ETF business in the world.20 Back then, most people thought our acquisition was just a bet on ETFs. But it was actually much bigger than that.

At the time, the investment world was split in a different way:

The industry acted as if you had to pick a side—as though these two approaches were mutually exclusive. Our BGI acquisition was rooted in a belief that they weren’t.

We realized every investing decision is active, even if you're just picking an index fund. After all, there’s an index for large cap value, large cap growth, total stock market, emerging markets, energy stocks, financials, small cap Brazilian stocks—and everything in between. Choosing among them requires making important decisions—like the right mix of investments, the amount of risk you're comfortable taking, and how you manage that risk.

When we combined active and index strategies under one roof, we gave investors something they'd never had before: the freedom to blend strategies seamlessly. ETFs stopped being purely passive. Instead, they became essential building blocks for creating any type of portfolio—active, index, or a combination of both. Diversification became easier. Fees got lower. In fact, since 2015, our ETFs have saved our clients $642 million in fees.21 Most importantly, investors finally had more control over their money—whether they were individuals saving for retirement or big institutions managing billions.

Now, we see an opportunity to do for the public-private market divide what we did for index vs. active. In October, BlackRock completed the first of three acquisitions—Global Infrastructure Partners (GIP)—to erase the boundary holding investment back.

Now, we see an opportunity to do for the public-private market divide what we did for index vs. active.

GIP and the infrastructure opportunity

GIP owns some of the world's most important infrastructure assets on behalf of our clients—London’s Gatwick Airport, key energy pipelines, and over 40 global data centers. They’re experts at finding the world’s most attractive infrastructure investments, and channeling capital to build or improve them. GIP, put another way, is itself a pipeline—connecting BlackRock’s clients directly to the world’s $68 trillion infrastructure boom, including data centers.

As Nvidia CEO Jensen Huang recently emphasized, “Right now, we are $150 billion of AI infrastructure into trillions of dollars we have to go build—and so we have partnerships with BlackRock.”22 That partnership also includes xAI, Microsoft, MGX—and most importantly, BlackRock’s clients.23 It’s their capital that will fuel the rise of this century’s defining technology—and reap its returns. All of that is made possible through GIP.

So was our landmark ports announcement this month. The agreement in principle covers a network of 43 ports across 23 countries. One in every 20 shipping containers moving around the world passes through these ports each year.24

Our partners include one of the world’s leaders in shipping and logistics—Mediterranean Shipping Company (MSC)—and one of the world’s largest global container terminal operators—Terminal Investment Limited (TiL). Upon closing of this deal, our consortium will have a portfolio of approximately 100 ports around the world. Together, we know how to invest in, own, and operate these assets. In fact, GIP is an expert at making infrastructure more efficient. When they bought Gatwick Airport, they managed to cut security screening times by more than half—partly through simple solutions like oversized luggage trays. This gave travelers more time to shop and eat, boosting the airport’s profitability. In other words, we’re not just giving our clients access to more infrastructure, but good infrastructure that we make better.25

HPS, Preqin, and why private markets don’t have to be opaque markets

At the same time we were finalizing the GIP deal, BlackRock was also busy with two other significant acquisitions. We began the summer of 2024 by announcing our planned purchase of Preqin, one of the world's leading data firms in private markets. Then, we ended the year by announcing our planned acquisition of HPS Investment Partners, a premier manager of private credit.

These acquisitions will give our clients more direct access to private markets—the kind that finance global businesses and keep consumer economies running. But there's also deeper, long-term strategic thinking at play.

For decades, private markets have been among the most opaque corners of finance. Investors know these assets hold long-term value—but exactly how much value? That's not always easy to determine.

A good analogy is real estate. If you're buying a home, you want to know if you’re paying a fair price, and there are ways to do that. You can check neighborhood benchmarks, recent sales, or historical appreciation trends; companies like Zillow have made this simple. But today, investing in private markets feels a bit like buying a house in an unfamiliar neighborhood before Zillow existed, where finding accurate prices was difficult or impossible. This lack of transparency discourages investment.

Our acquisitions are designed to change that. For instance, Preqin provides the industry's most comprehensive private markets data set. The company tracks over 190,000 funds and 60,000 managers. This rich data set provides clarity on performance across managers and funds, and it also offers comparable valuations for the assets they own. In other words, Preqin effectively does for private markets what Zillow did for housing. Or, if you prefer a financial sector comparison, what Bloomberg terminals did for stocks and bonds.

But the vision goes even further.

With clearer, more timely data, it becomes possible to index private markets just like we do now with the S&P 500. Once that happens, private markets will be accessible, simple markets. Easy to buy. Easy to track. And that means capital will flow more freely throughout the economy. The prosperity flywheel will spin faster, generating more growth—not just for the global economy or large institutional investors, but for investors of all sizes around the world.

With clearer, more timely data, it becomes possible to index private markets just like we do now with the S&P 500. Once that happens, private markets will be accessible, simple markets. Easy to buy. Easy to track.

A new era for investing

In some ways, this moment feels like a bookend to how BlackRock started.

Back in 1988, our first employee—the late and dearly missed Charles Hallac—bought a single computer. It cost $25,000 and was roughly the size of a washing machine. Charlie wedged it between our refrigerator and the coffee maker, and on that one machine started to build Aladdin. The software gave investors something they'd never had before: a clear, unified view of portfolio risk. It fundamentally changed the way investing worked.

Aladdin’s inventor, Charles “Charlie” Hallac (1964-2015)

Looking back over 37 years, BlackRock’s founding didn’t just launch a company; it transformed an entire industry. Decades from now, we might reflect on 2025 as another pivotal moment, when the financial landscape shifted once again.

But this future won’t be shaped by asset managers alone. Markets never exist in isolation. The economic rules we choose, the investment policies we adopt, and the ways countries attract and deploy capital will determine who benefits—and how broadly prosperity spreads.

That’s the challenge I'll tackle next. And the best place to start is where most of us hope to finish: with a comfortable, financially secure retirement.

How all of us can democratize investing

On September 30, 1933, during the depths of the Great Depression, a small California newspaper, The Long Beach Telegram, published a letter from Francis Townsend. He was a local doctor who’d written his letter in a burst of anger after witnessing elderly women scavenging for food in the street. His proposal—$200 per month for every American over 60—touched off the movement that led to Social Security in the U.S.26

According to the U.S. Census Bureau, Social Security keeps nearly 30 million Americans from sliding into poverty each year—an extraordinary achievement.27 And yet, projections show Social Security’s retirement and disability funds will run out by 2035. After that, people would get only 83% of their promised benefits, and that percentage will drop over time.28

But even if we shore up Social Security, it’s not enough. The system was designed to do exactly what Francis Townsend had in mind: keep older people out of poverty. But escaping poverty doesn't equal financial security. That’s why today, even with the promise of Social Security, more than half of Americans still fear outliving their savings more than death itself.29

A good retirement system provides a safety net to catch people when they fall. But a great system also offers a ladder—a way to grow savings, compounding wealth year after year. That’s where the U.S. falls short. Right now, the country focuses heavily on preventing people from hitting the floor, as we should. But the U.S. needs to put just as much effort into helping people climb to the ceiling—through investing.

More than half the money BlackRock manages is retirement money.30 It’s our core business, which makes sense: For most people, retirement accounts are their first—and often their only—experience with investing. So, if we really want to democratize investing, retirement is where the conversation has to start.

A good retirement system provides a safety net to catch people when they fall. But a great system also offers a ladder—a way to grow savings, compounding wealth year after year.

While BlackRock helps people invest for retirement all over the world, I want to focus on the U.S. in this section. Because the situation is dire. Public pensions are facing huge shortfalls. Nationwide, the data shows they’re only about 80% funded—and that’s probably an overly optimistic number.31 Meanwhile, a third of the country has no retirement savings at all. No pensions, no 401(k)—nothing.32

As money runs shorter, lives are getting longer. Today, if you're married and both of you reach 65, there's a 50/50 chance at least one of you lives until 90.33 And with biomedical breakthroughs like GLP-1 drugs, many more chronic diseases might soon become curable.

That's an incredible blessing—but it also underscores something frustrating: We're great at extending people's lives, yet we hardly spend any effort helping them afford those extra years.

It’s the problems we don’t talk about that should worry us most. And, by that measure, I’m less worried about the U.S. retirement crisis than I was a month ago.

In March, BlackRock hosted a retirement summit in Washington, D.C., bringing together Republicans and Democrats, asset managers and pension funds, small business owners, firefighters, teachers, union members, and farmers. It was an eclectic group, and that was the point. Good ideas can come from unexpected places. After all, the most important retirement program in U.S. history started as an op-ed from an unknown doctor in a tiny newspaper.

That same dynamic played out at the summit: We saw consensus around practical ideas to help more Americans start investing, grow their savings to hit their retirement goals, and confidently spend down what they've earned—so that Americans don’t have to fear running out of money, certainly not more than death itself.

Left to right: James Slevin (NY Fire Department, 1st District VP, International Association of Fire Fighters), Michelle Crowley (Former Biloxi Fire Department), Shebah Carfagna (Owner, Panache Wellness and Fitness), Nate Wilkins (Founder, Ageless Workout Method), and Gayle King (Moderator, Co-Host of CBS Mornings & Editor-at-Large, Oprah Daily)

Where do we start?

At the summit, one panel featured a firefighter who recalled how, as a rookie, he’d enrolled in a pension without even knowing it. A veteran fireman gave him a form—and an order: “Just sign it. You’ll thank me in 25 years.” And he did.

Every American deserves to start investing that easily. But for millions, investing still isn't even an option.

There are three ways we can start addressing this.

First, expand emergency savings. No one invests for retirement if they're worried about paying for a flat tire or ER visit tomorrow. Yet that's the reality for one-third of U.S. voters who say they couldn't handle an unexpected $500 expense.34

What's a solution? BlackRock’s philanthropic foundation has worked with a group of nonprofits to establish an Emergency Savings Initiative, helping mostly low-income Americans put away $2 billion in "emergency savings accounts."35 We’ve found that people with these dedicated rainy-day funds are much more likely to invest for retirement—70% more likely according to one study.36

Congress scaled this idea nationwide in 2022 with the SECURE 2.0 Act. The law allows workers to save up to $2,500 in emergency accounts linked to retirement plans, including employer matching and easy withdrawals.37 But it's just a start. We can simplify the rules further, raise contribution limits, and enable automatic enrollment in standalone emergency accounts.

Second, close the small business 401(k) gap. Half of Americans work for small businesses, yet nearly half those businesses offer no retirement plan.38 This is fixable. States experimenting with incentives have driven up 401(k) adoption and employee savings. Policymakers can lean in more here, helping small businesses offer plans and auto-enroll workers.

Third, help people start investing earlier. At our retirement summit, Senators Cory Booker (D-NJ) and Todd Young (R-IN) talked about a market-based spin on "baby bonds.” The idea would be to open an investment account for every American child on the day they’re born. Senator Booker mentioned it could be seeded by redirecting a fraction of existing tax breaks that mostly benefit the wealthy. It’s an interesting concept. Even a small amount could compound into a very large portfolio over a lifetime.

Every American deserves to start investing that easily. But for millions, investing still isn't even an option.

Left to right: Sen. Cory Booker (D-NJ), Sen. Todd Young (R-IN), Shai Akabas (Bipartisan Policy Center)

Many state and federal policymakers have proposed versions of this plan over the years. And I think it’s an idea worth revisiting. The real payoff isn’t just financial—it’s foundational. When people own a piece of the economy, they don’t just benefit from growth; they believe in it. Ownership creates connection. It turns passive observers into participants.

Imagine a child born today whose personal wealth grows in step with America’s. That's what an economic democracy could look like: a country where everybody has a new avenue—investing—to pursue happiness and financial freedom.

That’s what an economic democracy could look like: a country where everybody has a new avenue—investing—to pursue happiness and financial freedom.

How do you reach $2,089,000?

Once people start investing for retirement, the goal is simple: make their money grow—as much as possible, as fast as possible.

In January, BlackRock surveyed Americans, asking how much money they'd need to retire comfortably. When we took the average of those responses, it was just over $2 million—$2,089,000, to be exact. That’s a lot. More than I was expecting. And almost no one is close. Even Gen-Xers, the oldest of whom will start retiring in five years, are falling short. In fact, 62% have saved less than $150,000.39

We're going to need better ways to boost portfolios. As I wrote earlier, private assets like real estate and infrastructure can lift returns and protect investors during market downturns. Pension funds have invested in these assets for decades, but 401(k)s haven't. It’s one reason why pensions typically outperform 401(k)s by about 0.5% each year.40

Half a percent doesn't sound huge, but it adds up over time. BlackRock estimates that over 40 years, an extra 0.5% in annual returns results in 14.5% more money in your 401(k). It’s enough to fund nine more years of retirement, helping you stop working on your own terms. Or, put another way, private assets just bought you nine extra years hanging out with your grandkids.41

If private assets perform so well, why aren't they in your 401(k)? One major reason is that it's unfamiliar territory for the 401(k) providers who select the investments offered in your plan.

When you invest in private assets—like a bridge, for example—the values of those assets aren’t updated daily, and you can't withdraw your money whenever you want. It's a bridge, after all—not a stock. While BlackRock, as I've previously written, is working to make the markets for these assets more price-transparent and liquid, many 401(k) providers haven't yet adapted to this evolving financial landscape. Indeed, including assets like real estate or infrastructure in a 401(k) has become practical only within the past five to ten years.

This is complex stuff. It requires clarification. Asset managers, private-market specialists, consultants, and advisors all play a role in guiding 401(k) providers. That's part of the reason I'm writing this letter—to cut through the fog. We need to make it clear: Private assets are legal in retirement accounts. They're beneficial. And they're becoming increasingly transparent.

Target date funds are a great place to start. People love their simplicity: You just pick the year you plan to retire—2040, 2055, 2060—and let the fund do the rest. That simplicity makes target date funds ideal for introducing private assets. The usual barriers for 401(k) providers—like daily valuations or immediate liquidity—matter far less when you're investing over several decades.

Or, put another way, private assets just bought you nine extra years hanging out with your grandkids.

How can we help people spend what they’ve saved?

Building a nest egg is only half the challenge. The other half—especially for 401(k) savers—is knowing how to spend it.

Most pension holders don’t worry about this. Their income arrives each month, like a steady paycheck. But a 401(k) doesn’t come with instructions. When you retire, you're handed a lump sum and asked to make it last for the rest of your life—without knowing how long that will be.

The result? Even retirees who’ve saved well often spend too little, gripped by fear that they’ll run out. They downsize dreams and delay joy. The economist Bill Sharpe called this problem the "nastiest, hardest problem in finance." Hard, but solvable.

Last year, BlackRock introduced LifePath Paycheck® to tackle this fear. It gives people the option to convert 401(k) retirement savings into a steady, reliable monthly income. In just 12 months, LifePath Paycheck® has already attracted six plan sponsor clients representing 200,000 individual retirement savers.

But no one is declaring victory. The problem will only get harder and nastier as the oldest Gen-Xers start to retire. They're the first generation primarily dependent on 401(k)s. And the 401(k) trend is growing with Millennials and Gen Z. Their employers need to offer solutions that turn their savings into predictable income. This way, every American can retire with confidence.

We can’t democratize investing if it takes 13 years to build a power line.

In the U.S., retirement investing accounts for about 30% of the money flowing through the stock market.42 It’s the biggest opportunity we have to help more people grow alongside the wider economy. But just as retirement isn’t the whole market, it’s not the whole solution.

For example, giving retirement investors access to infrastructure matters less if the infrastructure never gets built. That’s often the case today.

In both the U.S. and the EU, it usually takes longer to permit infrastructure projects than to construct them. A high-voltage power line can take 13 years to get approved—something China does in a quarter of the time.43

Ezra Klein and Derek Thompson expertly illustrate this permitting nightmare in their new book, Abundance. One particularly vivid passage places California’s stalled bullet train project in historical context:

“California... built all but a few hundred miles of the western portion of the Transcontinental Railroad in the 1860s. The project spanned nearly 1,800 miles. It took just six years to finish. These days, six years is roughly the amount of time it takes California to realize that its bullet train needs to be pushed back by another decade. In the time California has spent failing to complete its 500-mile high-speed rail system, China has built more than 23,000 miles of high-speed rail.”

But it’s delays in energy infrastructure, they write, that “could be chaotic at best, and catastrophic at worst.”44

Global electricity demand is surging, driven in part by the rise of AI. A single data center can draw 1 gigawatt of electricity. That’s enough to power the entire city of Honolulu on the hottest day of the year.45 In Utah, Ohio, and Texas, utilities have already warned that AI-driven electricity demand will push their grids past capacity. Even Silicon Valley Power has stopped accepting new data center requests.46

Without massive investments in energy generation and transmission—and the electricians and engineers to build them—we’re going to face an unacceptable tradeoff: Who gets the electricity—people or machines? And a society that chooses to cool its servers while its citizens swelter—or freeze—has fundamentally misplaced its priorities.

We need energy pragmatism. That starts with fixing the slow, broken permitting processes in the U.S. and Europe. But it also means being clear-eyed about our energy mix.

Most new infrastructure investments have been flowing into renewables. But without major breakthroughs in storage, wind and solar alone can’t reliably keep the lights on. In the near term, more than half the electricity powering data centers must come from dispatchable sources. Otherwise, the air conditioning will shut off, the servers will overheat, and the data centers will shut down.47

Where does dispatchable power come from? One source is nuclear. But it’s increasingly rare. Over the past 55 years, the United States has shut down more nuclear plants than it’s built. As Klein and Thompson write, “That is not a failure of the private market to responsibly bear risk but of the federal government to properly weigh risk.”48

After all, today’s nuclear isn’t the old model of massive plants with the ominous cooling towers. Small modular reactors (SMRs) are everything old nuclear wasn’t—cheaper to build, safer to run, and you can build them anywhere.

China isn’t waiting. They’re building 100 gigawatts of nuclear, which—when completed—will mean they supply half the planet’s nuclear power. Why is China so bullish on nuclear? They see decarbonization as a way to own the future of industry.49

Consider BYD. The Chinese automaker sells more electric vehicles (EVs) than any other company in the world. Next year, they plan to add full autonomous capabilities to their cars—at the same price as last year’s models.50 They already sell EVs for just $10,000—a price no U.S. or European automaker can match. Within five years, China may have completely phased out internal combustion engines—not just for environmental reasons, but also to corner the global market on driverless, battery-powered vehicles—cars that don’t require gas and cost a third as much as their foreign competitors.

Without massive investments in energy generation and transmission…we’re going to face an unacceptable tradeoff: Who gets the electricity—people or machines? And a society that chooses to cool its servers while its citizens swelter—or freeze—has fundamentally misplaced its priorities.

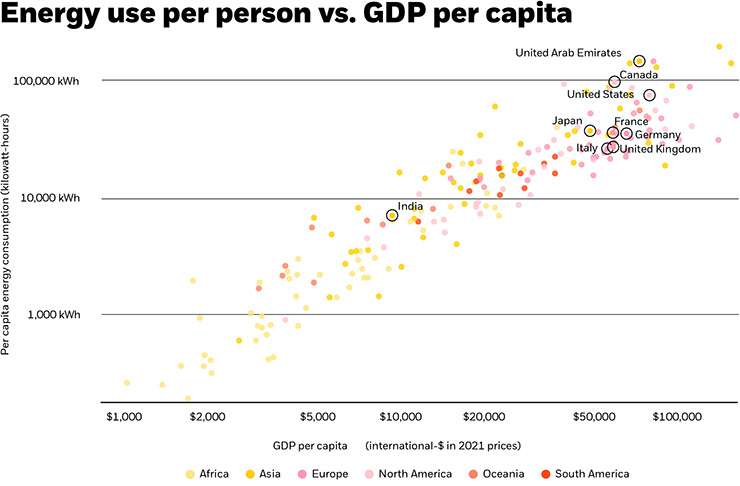

FIGURE 3.1:51

There's a fascinating relationship between a country’s wealth and its energy consumption. The correlation is nearly perfect: more energy, more wealth. At some point, though, this relationship is supposed to break down.

As economies grow richer, they typically keep growing with less incremental energy, thanks to efficiency gains. But you could argue that’s not the case anymore. Even in the richest nations, prosperity is once again defined by our ability—and our willingness—to produce and consume more energy.

Should we be bullish about Europe again?

BlackRock was born in America, and our first clients were in Japan—but it was Europe that made us truly global.

Our 2006 acquisition of Merrill Lynch’s asset management business, anchored in London, set us on the path to becoming the largest asset manager in the world. Today, we manage $2.7 trillion for our European clients, including approximately 500 pension schemes supporting millions of people.

For the past decade, Europe’s economic outlook has been persistently pessimistic. Slow growth, stagnant markets, and cumbersome regulation have dominated the headlines. Mario Draghi, former Italian Prime Minister and head of the European Central Bank, recently pointed out that Europe has lowered trade barriers with countries outside the continent—but it hasn't done the same internally among EU nations. Draghi highlighted an analysis by the International Monetary Fund (IMF), which paints a striking picture: For a German company, it may now be more attractive to do business in China than in neighboring France.52

But I think Europe is waking up. The policymakers I talk to—and I talk to a lot—now see that the regulatory roadblocks aren’t going to remove themselves. They need to be addressed. And the upside is enormous. According to the IMF, reducing intra-EU trade barriers to the level between U.S. states could boost productivity by nearly 7%, adding an astounding $1.3 trillion to its economy—the equivalent of creating another Ireland and Sweden.53

BlackRock was born in America, and our first clients were in Japan—but it was Europe that made us truly global.

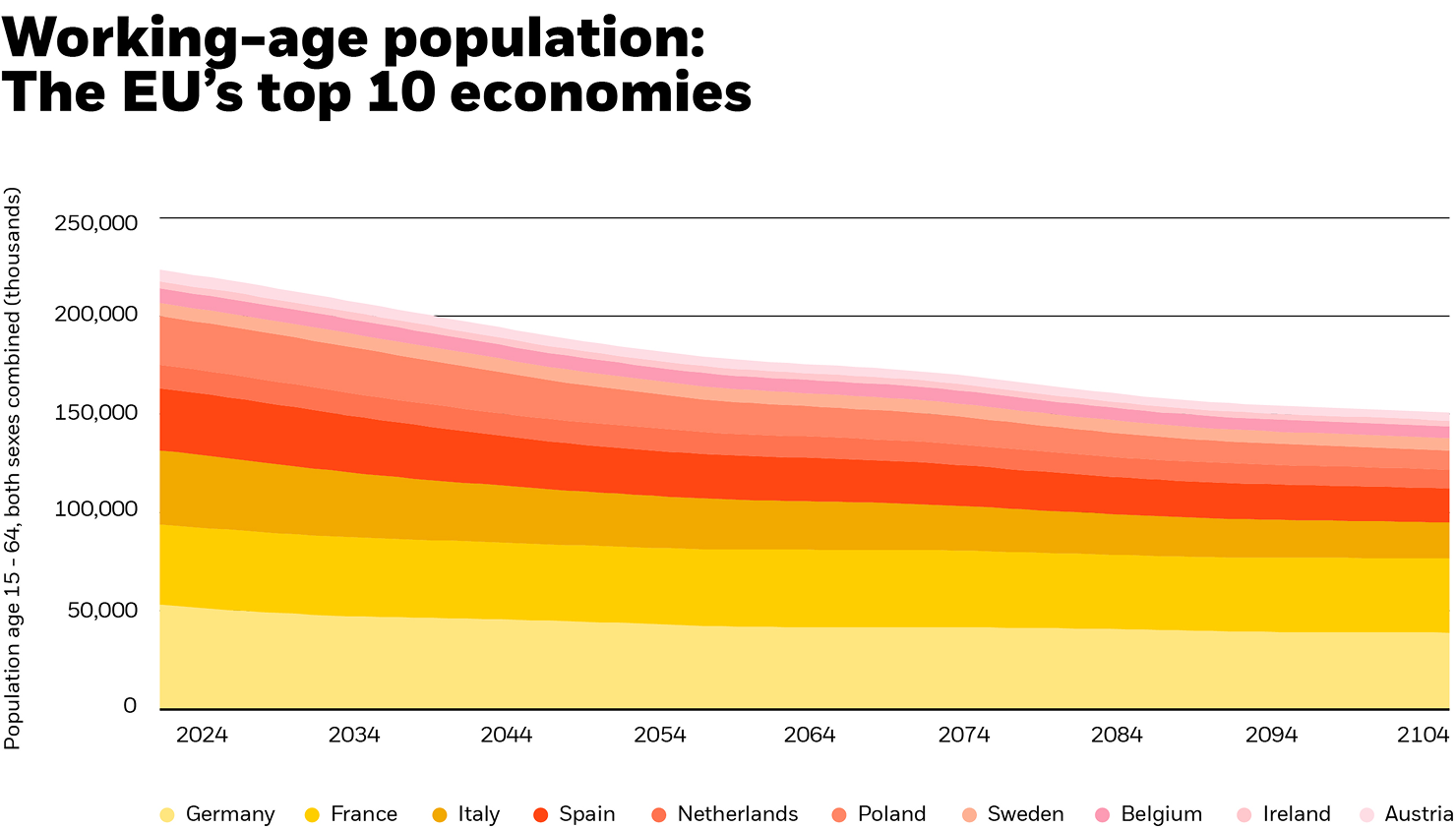

Even better, artificial intelligence may be able to defuse Europe’s demographic time bomb.

The continent’s biggest looming economic challenge is its aging workforce. In 22 of the 27 EU member states, the working-age population is already shrinking.54 And because economic growth depends heavily on the size of a country's labor force, Europe faces the risk of prolonged economic decline. The European Commission itself recently sounded the alarm: Sustained growth is only possible if Europe's workforce either expands, becomes more productive, or both.55

FIGURE 3.2:56

This is precisely where AI might play a crucial role. In economies heavily dependent on manufacturing and manual labor, AI has less impact. But in service-based economies, where AI can effectively automate tasks, productivity gains can be substantial.

There’s a worry that AI might eliminate jobs. It’s a valid concern. But in aging, wealthy societies facing inevitable labor shortages, AI may be less a threat than a lifeline.

Can Bitcoin eat away at the U.S. dollar’s reserve status?

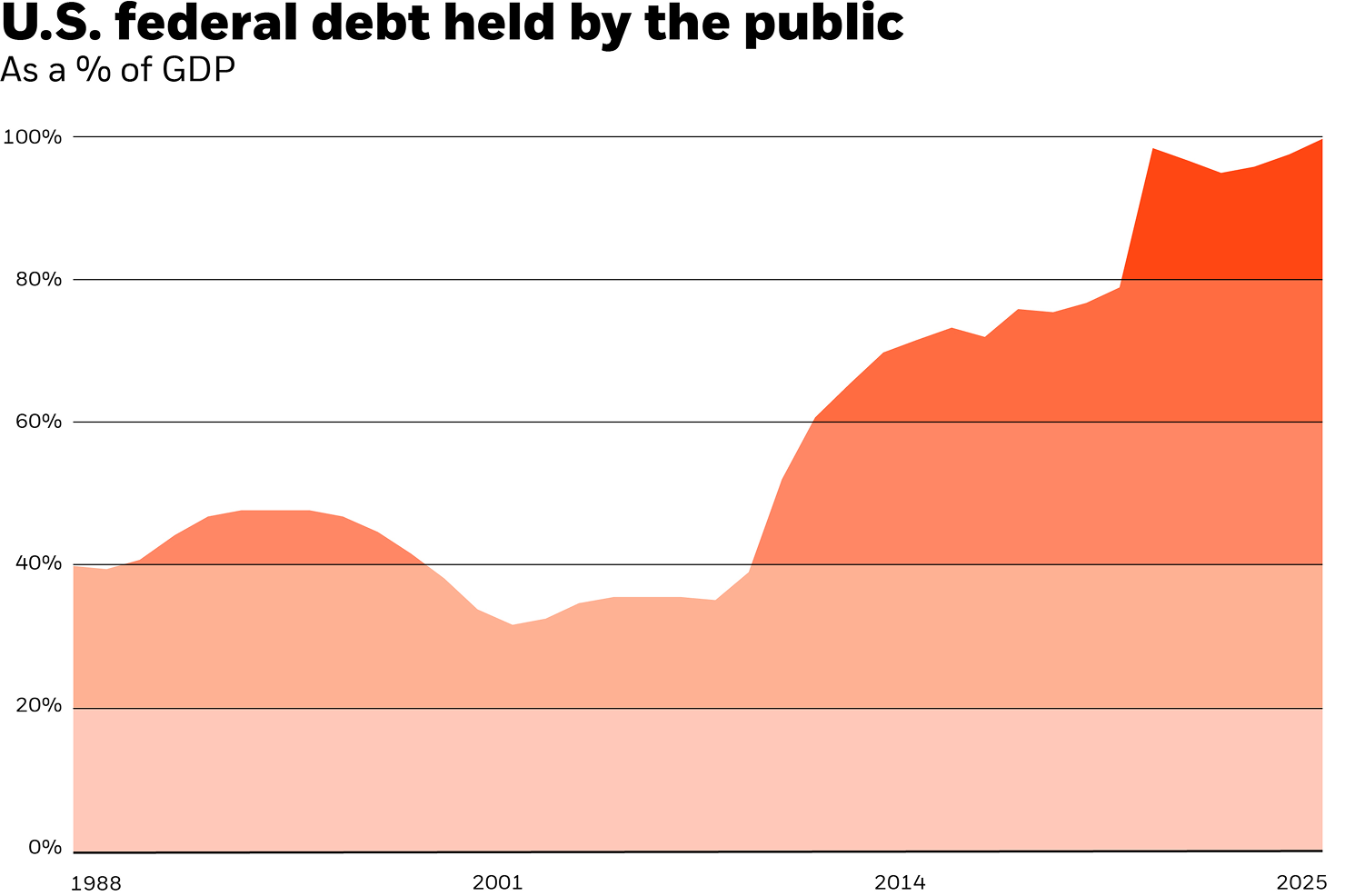

The U.S. has benefited from the dollar serving as the world’s reserve currency for decades. But that’s not guaranteed to last forever.

The national debt has grown at three times the pace of GDP since Times Square’s debt clock started ticking in 1989.57 This year, interest payments will surpass $952 billion—exceeding defense spending. By 2030, mandatory government spending and debt service will consume all federal revenue, creating a permanent deficit.58

If the U.S. doesn’t get its debt under control, if deficits keep ballooning, America risks losing that position to digital assets like Bitcoin.

FIGURE 3.3:59

To be clear, I'm obviously not anti-digital assets (far from it; see the next section). But two things can be true at the same time: Decentralized finance is an extraordinary innovation. It makes markets faster, cheaper, and more transparent. Yet that same innovation could undermine America's economic advantage if investors begin seeing Bitcoin as a safer bet than the dollar.

Tokenization is democratization

The world’s money moves through plumbing built when trading floors still shouted orders and fax machines felt revolutionary.

Take the Society for Worldwide Interbank Financial Telecommunication (SWIFT). It’s the system that underpins trillions of dollars in global transactions every day, and it works much like a relay race: Banks hand off instructions one by one, meticulously checking details at each step. That relay approach made sense in the 1970s, an analog era when the markets were much smaller and daily transactions were much fewer. But today, relying on SWIFT feels like routing emails through the postal office.

Tokenization changes all that. If SWIFT is the postal service, tokenization is email itself—assets move directly and instantly, sidestepping intermediaries.

What exactly is tokenization? It's turning real-world assets—stocks, bonds, real estate—into digital tokens tradable online. Each token certifies your ownership of a specific asset, much like a digital deed. Unlike traditional paper certificates, these tokens live securely on a blockchain, enabling instant buying, selling, and transferring without cumbersome paperwork or waiting periods.

Every stock, every bond, every fund—every asset—can be tokenized. If they are, it will revolutionize investing. Markets wouldn't need to close. Transactions that currently take days would clear in seconds. And billions of dollars currently immobilized by settlement delays could be reinvested immediately back into the economy, generating more growth.

Every stock, every bond, every fund—every asset—can be tokenized. If they are, it will revolutionize investing.

Perhaps most importantly, tokenization makes investing much more democratic.

It can democratize access. Tokenization allows for fractional ownership. That means assets could be sliced into infinitely small pieces. This lowers one of the barriers to investing in valuable, previously inaccessible assets like private real estate and private equity.

It can democratize shareholder voting. When you own a stock, you have a right to vote on the company’s shareholder proposals. Tokenization makes that easier because your ownership and voting rights are digitally tracked, allowing you to vote seamlessly and securely from anywhere.

It can democratize yield. Some investments produce much higher returns than others, but only big investors can get into them. One reason? Friction. Legal, operational, bureaucratic. Tokenization strips that away, allowing more people access to potentially higher returns.

One day, I expect tokenized funds will become as familiar to investors as ETFs—provided we crack one critical problem: identity verification.

Financial transactions demand rigorous identity checks. Apple Pay and credit cards handle identity verification effortlessly, billions of times a day. Trade venues like NYSE and MarketAxess manage to do the same for buying and selling securities. But tokenized assets won’t run through those traditional channels, meaning we need a new digital identity verification system. It sounds complex, but India, the world’s most populous country, has already done it. Today, over 90% of Indians can securely verify transactions directly from their smartphones.60

The takeaway is clear. If we're serious about building an efficient and accessible financial system, championing tokenization alone won't suffice. We must solve digital verification, too.

Something worth expanding

In 1761, about 80 years after Jonathan’s Coffee House became the heartbeat of London’s financial life, a group of 150 wealthy traders tried to close the gates.

They offered Jonathan’s owner £1,200 per year—about 10 years of wages for the average worker—for exclusive use of the space during key trading hours. In essence, they wanted to create a private market.

But London’s broader community of investors wasn’t having it. They protested, they argued their case in the courts, and after two years, they won. The markets had to remain open. Everybody could invest.61

From our vantage point today, the history of finance can look like a long, steady march toward greater democracy—more investors, broader participation, and expanded prosperity. And to a large extent, that’s been the case. But this democratization was never guaranteed. It still isn’t.

Markets don’t naturally evolve to serve everyone equally. They require relentless effort, conscious choices, and constant vigilance—from those coffee-house protests centuries ago to today’s complex debates over retirement policy, tokenization, infrastructure investment, and artificial intelligence.

It’s demanding work, but at BlackRock we’ve been doing it for 37 years as fiduciaries to our clients. And not a single day has passed when it hasn’t felt worth every bit of effort. Because no system human beings have ever devised has done more to generate wealth for more people than the capital markets.

People invest their savings—whether it’s 50 guilders or $50,000—and those investments become roads and schools, businesses and breakthrough technologies—the things that power our economies, sending wealth rippling back to millions, allowing them to worry less about kitchen-table finances and spend more time simply enjoying life with their families.

I’ve always said investing is an act of hope—that no one invests for the long term unless they believe the future will be better than the present. But that’s not quite right. Investing isn’t just an act of hope; investing is what makes our hopes, our reality.

That’s something worth protecting.

That’s something worth expanding.

That’s something worth democratizing.

2024-2025

Last fall, we celebrated the 25th anniversary of BlackRock’s initial public offering (IPO). When we went public, we had just 650 employees and our stock was listed at $14 a share. We managed $165 billion of primarily fixed income-based assets for our clients, and we had just started selling Aladdin’s technology externally.

Today, we manage $11.6 trillion for our clients, and Aladdin generates more than $1.6 billion in annual revenue. Our employee base is now almost 23,000 strong, with offices in more than 30 countries. Our stock ended 2024 at over $1,000 per share. But even 25 years since our IPO and 37 since our founding, this is in many ways just the beginning of the BlackRock story.

2024 was a milestone year for BlackRock. Clients entrusted us with a record $641 billion of net inflows. We added $1.5 trillion to AUM, and delivered record revenue and operating income, alongside a 29% total return for our shareholders.

In a dynamic investing and re-risking environment, clients wanted to step back into the markets more actively. They did it with BlackRock. We closed the year with back-to-back record net inflow quarters, ending the year with $281 billion of net inflows in the fourth quarter for 7% organic base fee growth. Importantly, that organic growth was broad-based across institutional, wealth, and regions. Clients want to consolidate more of their portfolios with a partner that is with them for the long term as they work toward their own commercial ambitions and portfolio goals. They want portfolios that are seamlessly integrated across public and private markets, that are dynamic, and that are underpinned by data, risk management and technology.

This historic client activity took place as we executed on the most significant acquisitions we’ve done since BGI more than 15 years ago. Our closings of GIP and Preqin, and planned acquisition of HPS later this year, are expected to scale and enhance our private markets investment and data capabilities.

Clients have always been at the center of our strategy, and we’ve intentionally invested to serve the full breadth of their needs. We have built a differentiated asset management and fintech platform that is fully integrated across both public and private markets.

Following our planned acquisition of HPS, we expect BlackRock’s alternatives platform to become a top five provider for clients, with $600 billion in client assets and over $3 billion in annual revenue. That will be integrated with BlackRock’s platform that already houses the world’s #1 global ETF franchise, $3 trillion in fixed income, a $700 billion insurance asset management practice, advisory services, and our proven Aladdin technology.

Aladdin is powering a whole portfolio ecosystem across public and private markets with eFront and our recent acquisition of Preqin. This growing platform changes the complexion of BlackRock – one that we feel delivers for client needs and results in over 20% of our revenue base in long-dated, less market-sensitive products and services. Our revenue mix will continue to shift organically as private markets, technology and customized solutions experience higher secular growth. We believe this will translate to higher and more durable organic growth, greater resilience through market cycles, and long-term value for shareholders.

Clients have embraced our strategy. Our track record of successful acquisitions and integrations is deepening our clients’ relationships with BlackRock. Our ETF franchise delivered record net inflows of $390 billion, which again led the industry. Since our acquisition of iShares, BlackRock has led in expanding the market for ETFs by delivering new asset classes like bonds or cryptocurrencies, alongside innovative investment products like active strategies in a more liquid and transparent vehicle.

Approximately a quarter of our ETF net inflows were into products launched in the last five years. Our active ETFs delivered $22 billion in net inflows in 2024, while BlackRock’s U.S.-based Bitcoin exchange-traded product (ETP) was the largest exchange-traded product launch in history, growing to over $50 billion of AUM in less than a year. And it was the third-highest asset gatherer in the entire ETF industry, behind only S&P 500 index funds. We’re innovating at the product and portfolio level and accelerating our distribution capabilities to deliver differentiated investment solutions.

Client needs are driving industry consolidation, and investors increasingly prefer to work with BlackRock because of our capabilities as a scaled, multi-asset provider. We see this in the wealth channel, where managed model portfolios are the main way in which wealth managers are looking to grow their practices and better serve their clients. BlackRock has a leading models business, backed by our multi-asset, multi-product capabilities. We’re also working across our wealth platform to provide increasingly personalized offerings to our financial advisor partners and their clients, including through customized separately managed accounts (SMAs). We offer index SMAs through Aperio, which had its fourth consecutive record year in 2024 with $14 billion of net inflows. And last year, we acquired SpiderRock Advisors, which offers tax-advantaged option overlay strategies, to grow our suite of customized offerings in the wealth channel.

These clients include the world’s largest asset owners, pension plans, and corporates, who are deepening ties to BlackRock. Many of these corporate partners see positive network effects to their core business, and to their own shareholders, by extending their relationships with BlackRock. Last year our clients entrusted us with more than $120 billion of scaled outsourcing mandates.

The differentiated advice and alpha generation potential of our actively managed strategies continue to resonate with clients, driving more than $60 billion of active net inflows in 2024. Active flows were led by our LifePath target date franchise, outsourcing mandates, and our tech and data-driven systematic active equity strategies. We’re delivering long-term investment performance, and we think active strategies can provide an advantage in an environment that requires a more dynamic approach to allocations.

In fixed income, clients are turning to BlackRock to navigate a transitional rate environment, driving $164 billion of net inflows last year. We see a significant reallocation opportunity for the record $10 trillion of cash held on the sidelines, as many investors will need yields beyond the 4% currently earned in a money-market account in order to meet long-term goals like retirement.

Our clients continue to increase their allocations to private markets as a source of diversification and uncorrelated alpha generation potential. Private markets net inflows of $9 billion included strong demand for infrastructure and private credit strategies. Client feedback surrounding the recent and planned acquisitions of GIP and HPS has exceeded even our own high expectations, and we expect these to drive significant future net inflows and revenue growth in 2025 and beyond.

We’ve delivered our Aladdin technology to clients for a little over 25 years now, and it only started following robust internal debate over whether to even offer it externally. It was a good decision for BlackRock and our clients. What we initially pioneered as our own internal risk-management tool is now the most comprehensive, fully integrated operating system in the industry.

We signed some of our most significant mandates in Aladdin’s history in 2024, and more than half of Aladdin sales included multiple products. Our acquisition of Preqin, which closed earlier this year, will add private markets data capabilities to our offering, with an aim to enable more transparency, and ultimately greater investability, within private markets.

Our connectivity with clients is driving record results, and we’re working across our platform to offer an even more comprehensive experience. Our structural growth businesses – ETFs, Aladdin, whole portfolio outsourcing, fixed income – are our strong foundations to serve clients and deliver on our through-the-cycle 5% organic base fee growth objectives. And in combination with our strategic moves in private markets and data, we’ve positioned our business ahead of market opportunities that we think will define the future of asset management.

Driving our next phase of growth

As part of our ongoing work to assess our growth strategy, our management team and Board spends time throughout the year assessing what our industry and client opportunities will look like in the future. For example, five years from now, in 2030, what opportunities will drive differentiated growth? How will clients approach allocations and alpha generation in the portfolio of the future?

We think the future of investing will include more integration across asset classes, and increasingly digital enablement. Our clients are already doing this. They’re blending public and private investments, active and index, and they’re looking to wrap all of that with leading data and analytics to better understand their portfolios. We’re expanding our product and technology capability set across the whole portfolio to effectively serve our clients in the new and changing frontiers of asset management.

When we acquired BGI 15 years ago, our move to blend active and index was a first for the industry; today, the combination of broad market exposures with outcome-oriented portfolios is an industry standard. Our inorganic moves last year aim to do the same by connecting public and private investments for our clients. Through GIP and soon, HPS, we’ll combine scaled franchises in infrastructure and private credit with the global capabilities of our public markets platform. And the recent closing and integration of Preqin with Aladdin and eFront will better enable clients with more standardized and transparent data on the private markets.

ETFs are a proven technology facilitating investment access, from retail investors making their first foray into the stock market, to the world’s largest asset owners. The recent launch of our Bitcoin ETP is only the latest example, offering cryptocurrency exposure alongside the efficiency and price discovery features of an exchange-traded product wrapper. This is also expanding our presence with more investors. More than half of demand for our Bitcoin ETP has been from retail investors, and three-quarters of those investors had never owned an iShares product before. And just this year, we’ve expanded access to Bitcoin through a convenient exchange-traded wrapper with launches in Canada and Europe.

Similarly, ETFs are facilitating growth of an investing culture in Europe. As first-time investors begin to enter the capital markets, it’s often through ETFs, and particularly iShares. Only one-third of European individuals have capital markets investments, compared to more than 60% of Americans. Not only are they not participating in the growth potential offered by the broader capital markets, but they’re also often losing out on a real return as low interest rates in bank savings accounts are outpaced by inflation. We’re working with established players plus several newer entrants in Europe, including Monzo, N26, Revolut, Scalable Capital, and Trade Republic, to lower the barriers to investing and build financial knowledge in local markets. With our now more than $1 trillion European ETF platform, which is larger than the next five issuers combined, we see a tremendous opportunity to grow our regional offerings and help more individuals reach their financial goals through the capital markets.

We’re also laying the groundwork to enable future growth as countries look to build out their own capital markets. I’ve spent time in the Middle East and Asia already this year, and the development of more robust and prosperous local capital markets has been central to many of my discussions with local leaders. In Saudi Arabia, we’re partnering with the Public Investment Fund to encourage investment and further develop their local capital markets. And in India, our joint venture Jio BlackRock is preparing to launch a digitally enabled asset management and wealth platform.

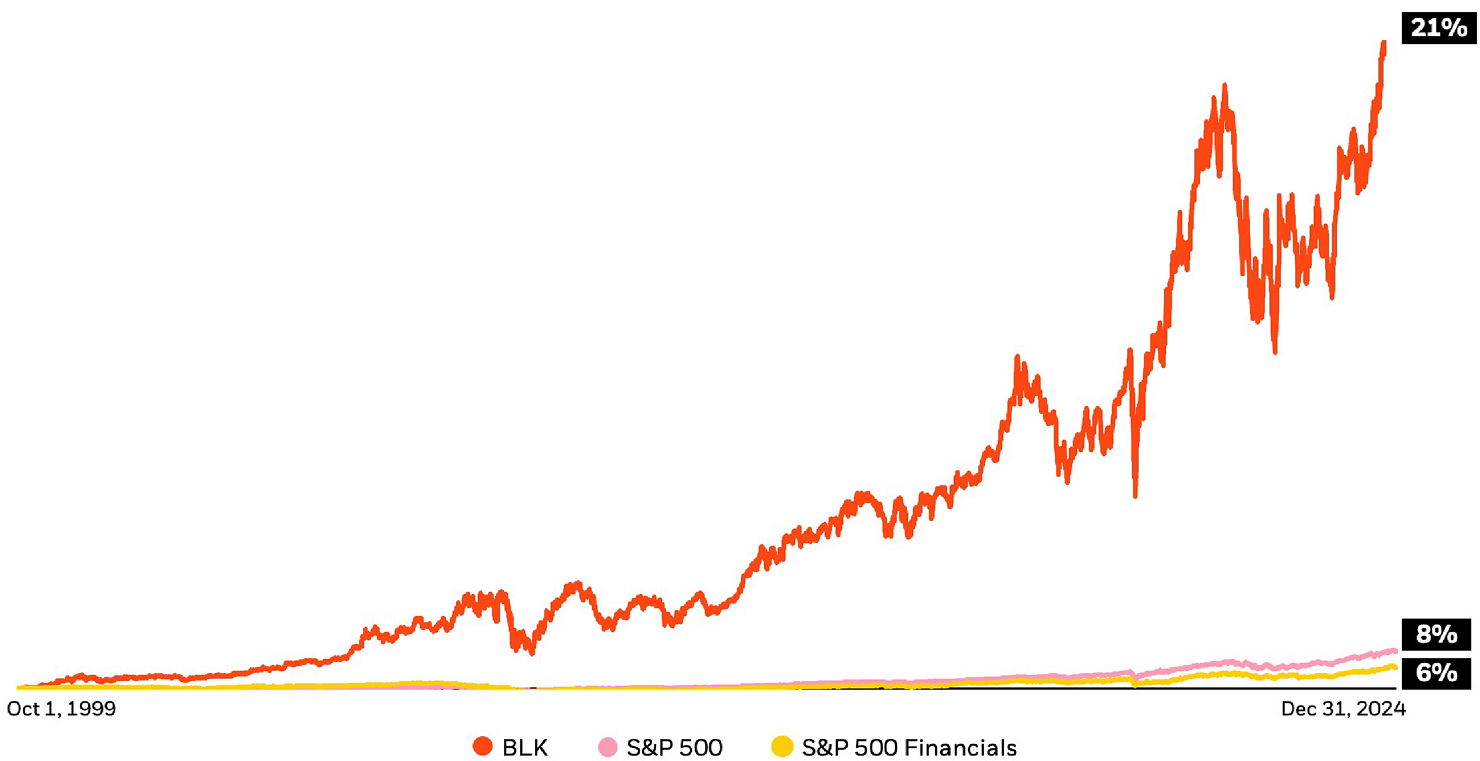

Total compounded annual total return since BlackRock’s IPO through December 31, 2024

As we celebrate 25 years as a public company, we’re also proud of the differentiated returns we’ve delivered for our shareholders. Since our IPO in 1999, we’ve generated an annualized total return of 21%, compared to 8% for the S&P 500 and 6% for the financials industry. It’s our bold strategy and coordinated investments that drive our deep connections with clients, and strong returns for our shareholders.

Source: S&P Global as of December 31, 2024. The performance graph is not necessarily indicative of future investment performance.

Our world-class talent is central to our decades of growth and sustained performance. We regularly evaluate our talent strategy to make sure we are developing well-rounded leaders with a breadth of experience across our business. Earlier this year, we elevated several of our leaders to new roles across the firm.

After 20 years building a number of businesses at BlackRock, Mark Wiedman has decided to pursue the next chapter in his career outside of the firm. Mark has helped shape the BlackRock we know today, including his work leading iShares, Corporate Strategy, and most recently our Global Client Business. Mark is a great friend of mine, and I’m personally thankful to him for his contributions to the firm.

I’m proud of the deep leadership team we’ve assembled, and our recent and pending acquisitions will bring an influx of top talent to our firm. Across our entire platform, we’re positioning our people to deliver value for our clients and power our business into the future.

Our Board of Directors

BlackRock’s Board has always been critical to our success and growth. They’re also instrumental as we shape our forward strategy and expand into newer markets and businesses.

Every year, we review our Board composition to ensure we have the right breadth of backgrounds and experience to advise on BlackRock’s operations, strategy and management. We’re happy to have welcomed Bayo Ogunlesi to our Board of Directors last fall following the closing of the GIP transaction. We’re already benefiting from his wealth of experience in private markets as we scale our capabilities in this fast-growing market.

In March of this year, our Board voted unanimously to nominate Gregory Fleming, Chief Executive Officer of Rockefeller Capital Management, and Kathleen Murphy, former President of Personal Investing at Fidelity Investments, to stand for election at our annual meeting. Greg and Kathy bring a tremendous amount of experience in financial services and wealth management, and I believe they’ll both provide differentiated perspectives to our Board.

At the same time, we are fortunate to have had Marco Antonio Slim Domit, who will not be standing for re-election this year, as a director of BlackRock. Tony’s service was defined by his ability to leverage his experience in investment across regions to offer keen insights that improved the Board’s decision making and, ultimately, BlackRock itself. We are grateful for his service, and he will be missed by the entire Board and by the BlackRock leadership team.

BlackRock’s Board will continue to guide our company to invest and innovate, all with the aim to better serve our clients, employees, and shareholders.

When we went public, it was with belief in the importance of growth and depth in the capital markets. We wanted to share our success with a broader population of people investing for the future, including our employees. That all still holds today. We entered 2025 at our strongest inflection point, and I see greater opportunities ahead for BlackRock, our clients, and our shareholders than ever before.

Sincerely,

![]()

Laurence Fink

Chairman and Chief Executive Officer