Skip to content

Welcome to the BlackRock site for individual investors

Before you proceed, please take a moment to review and accept the Terms and Conditions below.

Individual Investors

An individual investor, also known as a retail client and a private client, is a client organisation or individual who cannot meet both (i) one or more of the professional client criteria laid down in Annex II to the Markets in Financial Instruments Directive II (Directive 2014/65/EU), and (ii) one or more of the qualified investor criteria set out in Article 2 of the Prospectus Regulation ((EU) 2017/1129).

Terms and Conditions

Please read this page before proceeding, as it explains certain restrictions imposed by law on the distribution of this information and the countries in which our funds are authorised for sale. It is your responsibility to be aware of and to observe all applicable laws and regulations of any relevant jurisdiction.

Please note that you are required to read and accept the terms of our Privacy Policy before you are able to access our websites.

Once you have confirmed that you agree to the legal information in this document, and the Privacy Policy – by indicating your consent above – we will place a cookie on your computer to recognise you and prevent this page reappearing should you access this site, or other BlackRock sites, on future occasions. The cookie will expire after six months, or sooner should there be a material change to this important information.

By confirming that you have read this important information, you also:

(i) Agree that such information will apply to any subsequent access to the Individual investors (or Institutions / Intermediaries) section of this website by you, and that all such subsequent access will be subject to the disclaimers, risk warnings and other information set out herein; and

(ii) Warrant that no other person will access the Individual investors section of this website from the same computer and logon as you are currently using.

The offshore funds described in the following pages are administered and managed by companies within the BlackRock Group and can be marketed in certain jurisdictions only. It is your responsibility to be aware of the applicable laws and regulations of your country of residence. Further information is available in the Prospectus or other constitutional document for each fund.

This does not constitute an offer or solicitation to sell shares in any of the funds referred to on this site, by anyone in any jurisdiction in which such offer, solicitation or distribution would be unlawful or in which the person making such offer or solicitation is not qualified to do so or to anyone to whom it is unlawful to make such offer or solicitation.

Specifically, the funds described are not available for distribution to or investment by US investors. The units/shares will not be registered under the US Securities Act of 1933, as amended (the "Securities Act") and, except in a transaction which does not violate the Securities Act or any other applicable US securities laws (including without limitation any applicable law of any of the States of the USA) may not be directly or indirectly offered or sold in the USA or any of its territories or possessions or areas subject to its jurisdiction or to or for the benefit of a US Person.

The funds described have not been, nor will they be, qualified for distribution to the public in Canada as no prospectus for these funds has been filed with any securities commission or regulatory authority in Canada or any province or territory thereof. This website is not, and under no circumstances is to be construed, as an advertisement or any other step in furtherance of a public offering of shares in Canada. No person resident in Canada for the purposes of the Income Tax Act (Canada) may purchase or accept a transfer of shares in the funds described unless he or she is eligible to do so under applicable Canadian or provincial laws.

Applications to invest in any fund referred to on this site, must only be made on the basis of the offer document relating to the specific investment (e.g. prospectus, simplified prospectus, key investor information document or other applicable terms and conditions).

As a result of money laundering regulations, additional documentation for identification purposes may be required when you make your investment. Details are contained in the relevant Prospectus or other constitutional document.

If you are unsure about the meaning of any information provided please consult your financial or other professional adviser.

The information contained on this site is subject to copyright with all rights reserved. It must not be reproduced, copied or redistributed in whole or in part.

The information contained on this site is published in good faith but no representation or warranty, express or implied, is made by BlackRock (Netherlands) B.V. (“BNBV”) or by any person as to its accuracy or completeness and it should not be relied on as such. BNBV shall have no liability for any loss or damage arising out of the use or reliance on the information provided including without limitation, any loss of profit or any other damage, direct or consequential. No information on this site constitutes investment, tax, legal or any other advice.

Where a claim is brought against BlackRock by a third party in relation to your use of this website, you hereby agree to fully reimburse BlackRock for all losses, costs, actions, proceedings, claims, damages, expenses (including reasonable legal costs and expenses), or liabilities, whatsoever suffered or incurred directly by BlackRock as a consequence of improper use of this website. Neither party should be liable to the other for any loss or damage which may be suffered by the other party due to any cause beyond the first party's reasonable control including without limitation any power failure.

You acknowledge and agree that it is your responsibility to keep secure and confidential any passwords that we issue to you and your authorised employees and not to let such password(s) become public knowledge. If any password(s) become known by someone other than you and your authorised employees, you must change those particular password(s) immediately using the function available for this purpose on the Website.

You may leave the BNBV website when you access certain links on this website. In so doing, you may be proceeding to the site of an organisation that is not regulated. BNBV has not examined any of these websites and does not assume any responsibility for the contents of such websites nor the services, products or items offered through such websites.

BNBV shall have no liability for any data transmission errors such as data loss or damage or alteration of any kind, including, but not limited to, any direct, indirect or consequential damage, arising out of the use of the services provided herein.

Risk Warnings

Capital at risk. The value of investments and the income from them can fall as well as rise and are not guaranteed. Investors may not get back the amount originally invested.

Past performance is not a reliable indicator of current or future results and should not be the sole factor of consideration when selecting a product or strategy.

Changes in the rates of exchange between currencies may cause the value of investments to diminish or increase. Fluctuation may be particularly marked in the case of a higher volatility fund and the value of an investment may fall suddenly and substantially. Levels and basis of taxation may change from time to time.

BlackRock has not considered the suitability of this investment against your individual needs and risk tolerance. The data displayed provides summary information. Investment should be made on the basis of the relevant Prospectus which is available from the manager.

For your protection, telephone calls and/or other electronic communications which result in, or are intended to result in, transactions will be recorded or saved.

Investors should read the offering documents for further details including the risk factors before making an investment.

Please note that while some of the BlackRock funds are "ring-fenced", others form part of a single company and are not. For BlackRock funds that do not have segregated liability status, in the event of a single BlackRock fund being unable to meet liabilities attributable to that BlackRock fund out of the assets attributable to it, the excess may be met out of the assets attributable to the other BlackRock funds within the same company. We refer you to the prospectus or other relevant terms and conditions of each BlackRock fund for further information in this regard.

The views expressed herein do not necessarily reflect the views of BlackRock as a whole or any part thereof, nor do they constitute investment or any other advice.

Any research found on these pages has been procured and may have been acted on by BlackRock for its own purposes.

This site is operated and issued by BNBV which is authorised and regulated by the Autoriteit Financiële Markten («AFM»). You can gain access to the AFM website from the following link: www.afm.nl. BlackRock (Netherlands) B.V. is a company registered in the Netherlands, No. 17068311. Registered Office: Amstelplein 1, 1096 HA, Amsterdam. BlackRock is a trading name of BlackRock (Netherlands) B.V. VAT No 007883250. General enquiries about this website should be sent to EMEAwebmaster@blackrock.com. This email address should not be used for any enquiries relating to investments.

© 2021 BlackRock, Inc. All Rights reserved. BLACKROCK, BLACKROCK SOLUTIONS, iSHARES, BUILD ON BLACKROCK and SO WHAT DO I DO WITH MY MONEY are trademarks of BlackRock, Inc. or its subsidiaries in the United States and elsewhere. All other trademarks are those of their respective owners.

Filter list by keyword

Show More

Show Less

to

of

Total

Sorry, no data available.

Overview

Important Information: Capital at Risk. The value of investments and the income from them can fall as well as rise and are not guaranteed. Investors may not get back the amount originally invested.

Important Information: Important Information: The value of your investment and the income from it will vary and your initial investment amount cannot be guaranteed. ETFs trade on exchanges like stocks and are bought and sold at market prices which may be different to the net asset values of the ETFs. Two main risks related to fixed income investing are interest rate risk and credit risk. Typically, when interest rates rise, there is a corresponding decline in the market value of bonds. Credit risk refers to the possibility that the issuer of the bond will not be able to repay the principal and make interest payments. The fund invests in fixed interest securities issued by companies. There is a risk of default where the issuing company may not pay income or repay capital to the Fund when due. The currency hedging is designed to reduce, but cannot eliminate the impact of currency movements between the Base Currency and the currencies in which some or all of the underlying investments are transacted. Depending on the exchange rates, this may have a positive or negative impact on the performance of the Fund.All currency hedged share classes of this fund use derivatives to hedge currency risk. The use of derivatives for a share class could pose a potential risk of contagion (also known as spill-over) to other share classes in the fund. The fund’s management company will ensure appropriate procedures are in place to minimise contagion risk to other share class. Using the drop down box directly below the name of the fund, you can view a list of all share classes in the fund – currency hedged share classes are indicated by the word “Hedged” in the name of the share class. In addition, a full list of all currency hedged share classes is available on request from the fund’s management company

Performance

Performance

Chart

Performance chart data not available for display.

-

Returns

This chart shows the fund's performance as the percentage loss or gain per year over the last 6 years.

During this period performance was achieved under circumstances that no longer apply

*On , the Fund changed its name and/or investment objective and policy..

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

|---|---|---|---|---|---|---|---|---|---|---|

| Total Return (%) | -3.8 | 17.1 | 11.1 | -1.6 | -18.0 | 9.3 | ||||

| Benchmark (%) | -3.7 | 17.3 | 11.3 | -1.5 | -17.9 | 9.5 |

Missing calendar year returns data

| From 31.03.2019 To 31.03.2020 |

From 31.03.2020 To 31.03.2021 |

From 31.03.2021 To 31.03.2022 |

From 31.03.2022 To 31.03.2023 |

From 31.03.2023 To 31.03.2024 |

|

|---|---|---|---|---|---|

|

Total Return (%)

as of 31.Mar.2024 |

6.61 | 8.55 | -4.55 | -6.67 | 3.87 |

|

Benchmark (%)

as of 31.Mar.2024 |

6.81 | 8.72 | -4.48 | -6.44 | 4.04 |

| 1y | 3y | 5y | 10y | Incept. | |

|---|---|---|---|---|---|

| Total Return (%) | 3.87 | -2.56 | 1.38 | - | 1.98 |

| Benchmark (%) | 4.04 | -2.40 | 1.54 | - | 2.15 |

Missing average annual returns data

| YTD | 1m | 3m | 6m | 1y | 3y | 5y | 10y | Incept. | |

|---|---|---|---|---|---|---|---|---|---|

| Total Return (%) | -0.76 | 1.54 | -0.76 | 9.07 | 3.87 | -7.47 | 7.08 | - | 14.67 |

| Benchmark (%) | -0.72 | 1.59 | -0.72 | 9.16 | 4.04 | -7.03 | 7.96 | - | 16.01 |

Missing cumulative returns data

The figures shown relate to past performance. Past performance is not a reliable indicator of future performance. Markets could develop very differently in the future. It can help you to assess how the fund has been managed in the past

Share Class and Benchmark performance displayed in USD, hedged share class benchmark performance is displayed in USD.

Performance is shown on a Net Asset Value (NAV) basis, with gross income reinvested where applicable. Performance data is based on the net asset value (NAV) of the ETF which may not be the same as the market price of the ETF. Individual shareholders may realize returns that are different to the NAV performance.

The return of your investment may increase or decrease as a result of currency fluctuations if your investment is made in a currency other than that used in the past performance calculation. Source: Blackrock

Key Facts

Key Facts

Net Assets of Share Class

as of 18.Apr.2024

USD 3,415,054,223

Net Assets of Fund

as of 18.Apr.2024

USD 8,043,219,613

Share Class Launch Date

13.Apr.2017

Fund Launch Date

16.May.2003

Share Class Currency

USD

Fund Base Currency

USD

Asset Class

Fixed Income

Benchmark Index

Markit iBoxx USD Liquid Investment Grade Index

SFDR Classification

Other

Shares Outstanding

as of 18.Apr.2024

616,314,423

Total Expense Ratio

0.20%

ISIN

IE00BYXYYJ35

Use of Income

Accumulating

Securities Lending Return

as of 31.Dec.2023

0.01 %

Domicile

Ireland

Product Structure

Physical

Rebalance Frequency

Monthly

Methodology

Sampled

UCITS Compliant

Yes

Issuing Company

iShares plc

Fund Manager

BlackRock Asset Management Ireland Limited

Administrator

BNY Mellon Fund Services (Ireland) Designated Activity Company

Custodian

The Bank of New York Mellon SA/NV, Dublin Branch

Fiscal Year End

28 February

Bloomberg Ticker

LQDA LN

Portfolio Characteristics

Portfolio Characteristics

Number of Holdings

as of 18.Apr.2024

2,765

Benchmark Level

as of 18.Apr.2024

USD 301.52

Benchmark Ticker

IBOXIG

Standard Deviation (3y)

as of 31.Mar.2024

11.19%

3y Beta

as of 31.Mar.2024

1.00

Weighted Average YTM

as of 18.Apr.2024

5.73%

Weighted Avg Coupon

as of 18.Apr.2024

4.26%

Weighted Avg Maturity

as of 18.Apr.2024

13.00 Jahre

Effective Duration

as of 18.Apr.2024

8.20

Sustainability Characteristics

Sustainability Characteristics

Sustainability Characteristics provide investors with specific non-traditional metrics. Alongside other metrics and information, these enable investors to evaluate funds on certain environmental, social and governance characteristics. Sustainability Characteristics do not provide an indication of current or future performance nor do they represent the potential risk and reward profile of a fund. They are provided for transparency and for information purposes only. Sustainability Characteristics should not be considered solely or in isolation, but instead are one type of information that investors may wish to consider when assessing a fund.

The metrics are not indicative of how or whether ESG factors will be integrated into a fund. Unless otherwise stated in fund documentation and included within a fund’s investment objective, the metrics do not change a fund’s investment objective or constrain the fund’s investable universe, and there is no indication that an ESG or Impact focused investment strategy or exclusionary screens will be adopted by a fund. For more information regarding a fund's investment strategy, please see the fund's prospectus.

Review the MSCI methodologies behind Sustainability Characteristics using the links below.

MSCI ESG Fund Rating (AAA-CCC)

as of 21.Mar.2024

A

MSCI ESG % Coverage

as of 21.Mar.2024

99.43

MSCI ESG Quality Score (0-10)

as of 21.Mar.2024

6.57

MSCI ESG Quality Score - Peer Percentile

as of 21.Mar.2024

56.55

Fund Lipper Global Classification

as of 21.Mar.2024

Bond USD Corporates

Funds in Peer Group

as of 21.Mar.2024

290

MSCI Weighted Average Carbon Intensity (Tons CO2E/$M SALES)

as of 21.Mar.2024

141.27

MSCI Weighted Average Carbon Intensity % Coverage

as of 21.Mar.2024

98.89

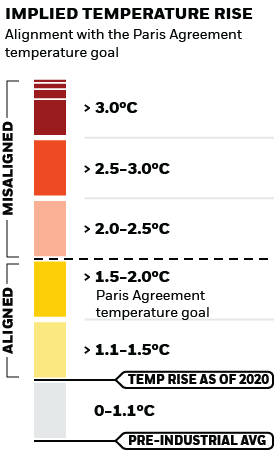

MSCI Implied Temperature Rise (0-3.0+ °C)

as of 21.Mar.2024

> 2.5° - 3.0° C

MSCI Implied Temperature Rise % Coverage

as of 21.Mar.2024

94.82

All data is from MSCI ESG Fund Ratings as of 21.Mar.2024, based on holdings as of 29.Feb.2024. As such, the fund’s sustainable characteristics may differ from MSCI ESG Fund Ratings from time to time.

To be included in MSCI ESG Fund Ratings, 65% (or 50% for bond funds and money market funds) of the fund’s gross weight must come from securities with ESG coverage by MSCI ESG Research (certain cash positions and other asset types deemed not relevant for ESG analysis by MSCI are removed prior to calculating a fund’s gross weight; the absolute values of short positions are included but treated as uncovered), the fund’s holdings date must be less than one year old, and the fund must have at least ten securities.

Business Involvement

Business Involvement

Business Involvement metrics can help investors gain a more comprehensive view of specific activities in which a fund may be exposed through its investments.

Business Involvement metrics are not indicative of a fund’s investment objective, and, unless otherwise stated in fund documentation and included within a fund’s investment objective, do not change a fund’s investment objective or constrain the fund’s investable universe, and there is no indication that an ESG or Impact focused investment strategy or exclusionary screens will be adopted by a fund. For more information regarding a fund's investment strategy, please see the fund's prospectus.

Review the MSCI methodology behind the Business Involvement metrics, using links below.

MSCI - Controversial Weapons

as of 18.Apr.2024

1.32%

MSCI - UN Global Compact Violators

as of 18.Apr.2024

0.07%

MSCI - Nuclear Weapons

as of 18.Apr.2024

1.06%

MSCI - Thermal Coal

as of 18.Apr.2024

0.25%

MSCI - Civilian Firearms

as of 18.Apr.2024

0.00%

MSCI - Oil Sands

as of 18.Apr.2024

0.22%

MSCI - Tobacco

as of 18.Apr.2024

1.72%

Business Involvement Coverage

as of 18.Apr.2024

95.21%

Percentage of Fund not covered

as of 18.Apr.2024

4.79%

BlackRock business involvement exposures as shown above for Thermal Coal and Oil Sands are calculated and reported for companies that generate more than 5% of revenue from thermal coal or oil sands as defined by MSCI ESG Research. For the exposure to companies that generate any revenue from thermal coal or oil sands (at a 0% revenue threshold), as defined by MSCI ESG Research, it is as follows: Thermal Coal 0.25% and for Oil Sands 2.52%.

Business Involvement metrics are calculated by BlackRock using data from MSCI ESG Research which provides a profile of each company’s specific business involvement. BlackRock leverages this data to provide a summed up view across holdings and translates it to a fund's market value exposure to the listed Business Involvement areas above.

Business Involvement metrics are designed only to identify companies where MSCI has conducted research and identified as having involvement in the covered activity. As a result, it is possible there is additional involvement in these covered activities where MSCI does not have coverage. This information should not be used to produce comprehensive lists of companies without involvement. Business Involvement metrics are only displayed if at least 1% of the fund’s gross weight includes securities covered by MSCI ESG Research.

Ratings

Registered Locations

Registered Locations

-

Austria

-

Bahrain

-

Czech Republic

-

Denmark

-

Finland

-

France

-

Germany

-

Hungary

-

Ireland

-

Israel

-

Italy

-

Liechtenstein

-

Luxembourg

-

Netherlands

-

Norway

-

Peru

-

Portugal

-

Singapore

-

Slovak Republic

-

Spain

-

Sweden

-

Switzerland

-

United Kingdom

Holdings

Holdings

as of 18.Apr.2024

| Issuer | Weight (%) |

|---|---|

| JPMORGAN CHASE & CO | 2.96 |

| BANK OF AMERICA CORP | 2.86 |

| WELLS FARGO & COMPANY | 2.28 |

| MORGAN STANLEY | 2.21 |

| GOLDMAN SACHS GROUP INC/THE | 1.76 |

| Issuer | Weight (%) |

|---|---|

| CITIGROUP INC | 1.73 |

| AT&T INC | 1.68 |

| VERIZON COMMUNICATIONS INC | 1.63 |

| COMCAST CORPORATION | 1.59 |

| ORACLE CORPORATION | 1.53 |

| Issuer Ticker | Name | Sector | Asset Class | Market Value | Weight (%) | Notional Value | Nominal | Par Value | ISIN | Price | Location | Exchange | Duration | Maturity | Coupon (%) | Market Currency | Effective Date |

|---|

Detailed Holdings and Analytics contains detailed portfolio holdings information and select analytics.

Exposure Breakdowns

Securities Lending

Securities Lending

Securities lending is an established and well regulated activity in the investment management industry. It involves the transfer of securities (such as shares or bonds) from a Lender (in this case, the iShares fund) to a third-party (the Borrower). The Borrower will give the Lender collateral (the Borrower’s pledge) in the form of shares, bonds or cash, and will also pay the Lender a fee. This fee provides additional income for the fund and thus can help to reduce the total cost of ownership of an ETF.

At BlackRock, securities lending is a core investment management function with dedicated trading, research and technology capabilities. The lending programme is designed to deliver superior absolute returns to clients, whilst maintaining a low risk profile. Funds participating in securities lending retain 62.5% of the income, while BlackRock receives 37.5% of the income and covers all the operational costs resulting from securities lending transactions.

| From 31.12.2013 To 31.12.2014 |

From 31.12.2014 To 31.12.2015 |

From 31.12.2015 To 31.12.2016 |

From 31.12.2016 To 31.12.2017 |

From 31.12.2017 To 31.12.2018 |

From 31.12.2018 To 31.12.2019 |

From 31.12.2019 To 31.12.2020 |

From 31.12.2020 To 31.12.2021 |

From 31.12.2021 To 31.12.2022 |

From 31.12.2022 To 31.12.2023 |

|

|---|---|---|---|---|---|---|---|---|---|---|

| Securities Lending Return (%) | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.01 |

| Average on-loan (% of AUM) | 0.67 | 0.85 | 1.60 | 1.23 | 2.11 | 1.46 | 1.85 | 1.66 | 2.40 | 2.96 |

| Maximum on-loan (% of AUM) | 1.25 | 2.35 | 2.84 | 3.20 | 4.28 | 2.53 | 2.88 | 2.69 | 3.42 | 4.79 |

| Collateralisation (% of Loan) | 110.93 | 109.20 | 109.41 | 107.73 | 109.23 | 107.47 | 107.23 | 106.18 | 106.68 | 107.16 |

The above table summarises the lending data available for the fund.

The information in the Lending Summary table will not be displayed for the funds that have participated in securities lending for less than 12 months. The figures shown relate to past performance. Past performance is not a reliable indication of current or future results.

BlackRock’s policy is to disclose performance information quarterly subject to a one-month delay. This means that returns from 01/01/2019 to 31/12/2019 can be publicly disclosed from 01/02/2020.

Maximum on-loan figure may increase or decrease over time.

With securities lending there is a risk of loss should the borrower default before the securities are returned, and due to market movements, the value of collateral held has fallen and/or the value of the securities on loan has risen.

The information in the Lending Summary table will not be displayed for the funds that have participated in securities lending for less than 12 months. The figures shown relate to past performance. Past performance is not a reliable indication of current or future results.

BlackRock’s policy is to disclose performance information quarterly subject to a one-month delay. This means that returns from 01/01/2019 to 31/12/2019 can be publicly disclosed from 01/02/2020.

Maximum on-loan figure may increase or decrease over time.

With securities lending there is a risk of loss should the borrower default before the securities are returned, and due to market movements, the value of collateral held has fallen and/or the value of the securities on loan has risen.

as of 18.Apr.2024

| Ticker | Name | Asset Class | Weight % | ISIN | SEDOL | Exchange | Location |

|---|

Collateral Holdings shown on this page are provided on days where the fund participating in securities lending had an open loan.

The information in the Collateral Holdings table relates to securities obtained in the collateral basket under the securities lending programme for the fund in question. The information contained in this material is derived from proprietary and non-proprietary sources deemed by BlackRock to be reliable, is not necessarily all inclusive and is not guaranteed as to accuracy. Reliance upon information in this material is at the sole discretion of the reader. The primary risk in securities lending is that a borrower will default on their commitment to return lent securities while the value of the liquidated collateral does not exceed the cost of repurchasing the securities and the fund suffers a loss in respect of the short-fall.

The information in the Collateral Holdings table relates to securities obtained in the collateral basket under the securities lending programme for the fund in question. The information contained in this material is derived from proprietary and non-proprietary sources deemed by BlackRock to be reliable, is not necessarily all inclusive and is not guaranteed as to accuracy. Reliance upon information in this material is at the sole discretion of the reader. The primary risk in securities lending is that a borrower will default on their commitment to return lent securities while the value of the liquidated collateral does not exceed the cost of repurchasing the securities and the fund suffers a loss in respect of the short-fall.

The below table shows the Loan/Collateral Combinations and Collateral Levels for our European Lending funds.

| Collateral Types | ||||

|---|---|---|---|---|

| Loan Type | Equities | Government, Supranational and Agency Bonds | Cash (Not for Reinvestment) | |

| Equities | 105%-112% | 105%-106% | 105%-108% | |

| Government Bonds | 110%-112% | 102.5%-106% | 102.5%-105% | |

| Corporate Bonds | 110%-112% | 104%-106% | 103.5%-105% | |

We also accept selected physically replicating Equity, Government Bond, Credit and Commodity ETFs as collateral.

Collateral parameters depend on the collateral and the loan combination, and the over collateralisation level may range from 102.5% to 112%. In this context, “Over Collateralisation” means that the aggregate market value of collateral

taken will exceed the overall on-loan value. Collateral parameters are reviewed on an ongoing bases and are subject to change.

With securities lending there is a risk of loss should the borrower default before the securities are returned, and due to market movements, the value of collateral held has fallen and/or the value of the securities on loan has risen.

Listings

Listings

| Exchange | Ticker | Currency | Listing Date | SEDOL | Bloomberg Ticker | RIC |

|---|---|---|---|---|---|---|

| London Stock Exchange | LQDA | USD | 13.Apr.2017 | BYXYYJ3 | LQDA LN | ISLQDA.L |

| Bolsa De Valores De Colombia | LQDA | COP | 21.Oct.2022 | BQT67N2 | LQDA CB | - |

| Bolsa Mexicana De Valores | LQDA | MXN | 04.May.2017 | BDVJRQ1 | LQDAN MM | - |

| SIX Swiss Exchange | LQDA | CHF | 06.Jun.2017 | BF2MYV7 | LQDA | LQDA.S |

| Tel Aviv Stock Exchange | 1159185 | ILS | 05.Aug.2019 | BK8Y9H3 | iSFF103 IT | iSFF103.TA |

PRIIPs Performance Scenarios

PRIIPs Performance Scenarios

The EU Packaged Retail and Insurance-Based Products Regulation (PRIIPs) prescribes the calculation methodology, and publication of the outcomes, of four hypothetical performance scenarios regarding how the product may perform under certain conditions and for such to be published on a monthly basis. The figures shown include all the costs of the product itself, but may not include all the costs that you pay to your advisor or distributor. The figures do not take into account your personal tax situation, which may also affect how much you get back. What you will get from this product depends on future market performance. Market developments in the future are uncertain and cannot be accurately predicted. The unfavourable, moderate, and favourable scenarios shown are illustrations using the worst, average, and best performance of the product, which may include input from benchmark(s) / proxy, over the last ten years.

Recommended holding period : 3 years

Example Investment USD 10,000

| Scenario |

If you exit after 1 year

|

If you exit after 3 years

|

|

|---|---|---|---|

|

Minimum

There is no minimum guaranteed return. You could lose some or all of your investment.

|

|||

|

Stress

What you might get back after costs

Average return each year

|

7,140 USD

-28.6%

|

6,470 USD

-13.5%

|

|

|

Unfavourable

What you might get back after costs

Average return each year

|

7,790 USD

-22.1%

|

8,110 USD

-6.8%

|

|

|

Moderate

What you might get back after costs

Average return each year

|

10,260 USD

2.6%

|

11,150 USD

3.7%

|

|

|

Favourable

What you might get back after costs

Average return each year

|

11,870 USD

18.7%

|

13,000 USD

9.2%

|

|

The stress scenario shows what you might get back in extreme market circumstances.

Testing missing data

Missing average annual returns data

Literature

Literature

Please access the document library in order to find the KID/KIID in local language.