Sustentabilidade: uma obrigação que persiste

Resumo do relatório

- Investimentos em Meio Ambiente, Social e Governança (Environmental, Social and Governance, ESG) estão se difundindo por todas as áreas dos mercados de renda fixa. Isso inclui setores como dívida de mercados emergentes, que até então não possuíam dados, ferramentas e insights em ESG. Explicamos como o investimento sustentável em renda fixa exige uma abordagem diferenciada. Em oposição a ações, o foco principal dos investidores em títulos está na proteção contra quedas, em vez de capturar o potencial de alta. As métricas de ESG podem ajudar a identificar novos fatores de risco. Porém, a diversidade de instrumentos, emissores e vencimentos de dívida pede uma análise direcionada em renda fixa.

- Inovações nos índices de renda fixa ESG criaram elementos sustentáveis, que podem formar o núcleo dos portfólios. Nossa pesquisa sugere que é viável criar portfólios que oferecem ganhos significativos com as principais métricas de sustentabilidade, incluindo pontuações ESG e medições da intensidade de carbono, e ainda seguir de perto as principais características dos índices padrão de títulos, como sua duração e rendimento. A história desses índices é relativamente curta. Porém, evidências iniciais sugerem que eles podem cumprir com seus objetivos sem sacrificar retornos ajustados a risco ou diversificação.

- Apresentamos o BlackRock Sovereign Sustainability Index (BSSI). O BSSI proporciona um modelo aos investidores que avalia o desempenho de 60 emissores soberanos nas principais questões de ESG. A meta: revelar forças e vulnerabilidades dos emissores que estão ocultas e podem não ser capturadas pelos dados macroeconômicos tradicionais. O índice utiliza 39 métricas ESG do Banco Mundial, e inclui um componente proprietário de big data que extrai milhares de notícias diariamente para calcular as tendências de sustentabilidade a curto prazo.

- Nossa pesquisa sugere que o BSSI explica uma grande parte da variação nos spreads de crédito dentre os emissores soberanos em mercados emergentes atualmente. Os desempenhos mais sólidos em ESG tendem a carregar menores spreads de crédito, e vice-versa. Quando integramos o BSSI a um modelo de apreçamento de crédito soberano, descobrimos que o índice é um elemento ainda mais forte do que as tradicionais avaliações de crédito soberano das agências internacionais. Nossos resultados sugerem que os mercados já estão precificando os riscos relacionados a ESG. Vemos o peso da sustentabilidade em nossas análises de crédito de mercados emergentes aumentando com o tempo, enquanto pressões regulatórias levam os emissores a dar maior atenção à sustentabilidade.

- A materialidade financeira dos diferentes pilares ESG varia muito dentre os setores. Nossa inédita matriz de materialidade ESG para crédito global revela algumas diferenças marcantes com as conclusões padrão. Dentre elas: o pilar E (Meio Ambiente) tem maior influência sobre as instituições financeiras do que se pensava, pelos riscos da transição de carbono embutidos nas carteiras de empréstimo. Descobrimos algumas evidências de que posições com sobre-exposição aos fatores de sustentabilidade mais salientes por setor podem, em tese, elevar o desempenho dos portfólios em relação às referências padrão.

- Mostramos como os índices ESG podem ser usados para tornar sustentável um portfólio global com diversos ativos. Para ilustrar, explicamos como implementar ESG em uma hipotética estratégia de fator global. Substituímos os ativos de renda fixa e ações no portfólio por equivalentes sustentáveis. Isso resultou em um grande ganho nas principais métricas de sustentabilidade. Estas substituições tiveram pequeno impacto sobre a diversificação ou as propriedades de risco/retorno do portfólio, reforçando nossa convicção de que a integração ESG é uma proposta “por que não?” a considerar.

Elementos sustentáveis

O investimento sustentável não é mais uma estratégia de nicho na renda fixa. Novos elementos, como índices ESG otimizados, facilitam aos investidores colocar a sustentabilidade na essência de seus portfólios.

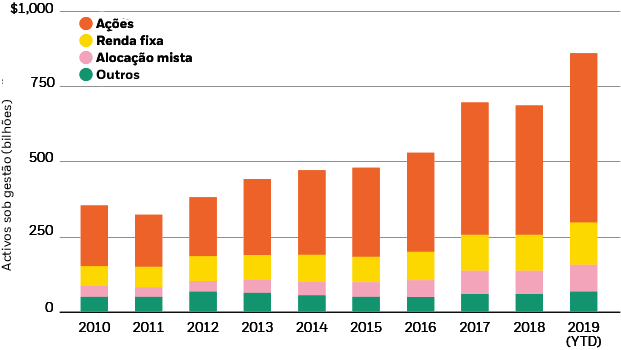

Ganhando terreno

Crescimento dos fundos ESG sob gestão, de 2010 a 2019

-

BlackRock Investment Institute, com dados do FMI, junho de 2019. Observações: Os dados são baseados nos cálculos da equipe do FMI, usando dados da Bloomberg Finance. Os dados acumulados para 2019 vão até junho. O gráfico exibe apenas fundos globais com mandado ESG.

Sustentabilidade soberana

Introduzimos o novo índice de sustentabilidade soberana da BlackRock e mostramos como ele pode ajudar a explicar as alterações nos spreads de títulos soberanos em mercados emergentes.

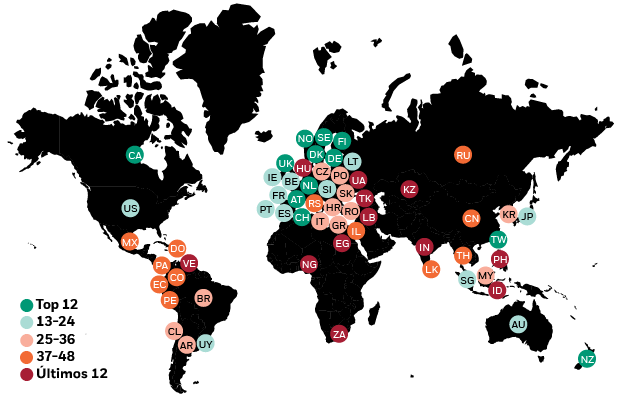

Volta ao mundo em sustentabilidade soberana

Rankings por quintil no BlackRock Sovereign Sustainability Index (BSSI), de 60 países, em outubro de 2019

-

BlackRock Investment Institute, com dados da Bloomberg e do Banco Mundial. Observações: O gráfico exibe os rankings que 60 países e regiões ocupavam no BlackRock Sovereign Sustainability Index (BSSI) em outubro de 2019. Os países estão agrupados por quintis. Classificações mais altas indicam desempenho positivo pelo critério de ESG. Veja nosso gráfico interativo para ler todos os detalhes sobre a metodologia e os componentes subjacentes do índice. Apenas para fins ilustrativos.

ESG em crédito – o que é importante?

Mostramos quais características de ESG são as mais relevantes, financeiramente, dentre os setores em crédito global. Nosso trabalho inicial mostra potencial em aprimorar o desempenho ajustado a risco ao se inclinar para a exposição a estas características.

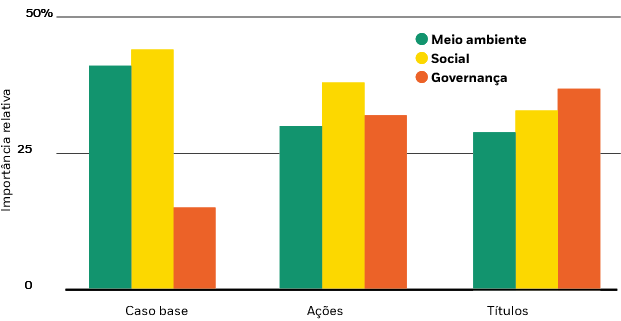

O que é importante?

Materialidade de E, S e G em ações e crédito globais, 2015-2019

-

BlackRock Investment Institute, com dados da MSCI, Sustainalytics e Refinitiv, outubro de 2019. Observações: O gráfico mostra a estimativa da BlackRock para a materialidade financeira (ou importância relativa, em termos percentuais) dos fatores E, S e G para impulsionar o desempenho do mercado global de ações e de crédito em um período de cinco anos, até junho de 2019. Utilizamos a análise de regressão para estimar a relação entre cada pilar ESG e os retornos mensais excedentes ao longo do período. O “caso básico” foi derivado da interpretação numérica, pela BlackRock, do “mapa de materialidade” do Conselho de Padrões para Contabilidade Sustentável (Sustainability Accounting Standards Board, SASB). A análise das ações é baseada no índice MSCI World Developed. O crédito global é baseado nos retornos do spread de crédito do índice de crédito Bloomberg Barclays Global Aggregate. Apenas para fins ilustrativos.

Construindo portfólios

Demonstramos como adicionar exposições ESG à renda fixa, para um portfólio diversificado com múltiplos ativos, pode elevar significativamente sua sustentabilidade sem sacrificar os objetivos de retorno.

Cortando o carbono

Intensidade do carbono: índices padrão x índices de títulos ESG, 2019

-

BlackRock Investment Institute, com dados da MSCI, outubro de 2019. Observações: O gráfico exibe a intensidade de carbono (em emissões de CO2 por tonelada, divididas pelo total de receitas) de índices padrão de ações e títulos em relação aos índices ESG. Os índices padrão são representados por: JP Morgan EMBI Global Diversified Index, Bloomberg Barclays Global HY Index, Bloomberg Barclays U.S. Corporate Index, MSCI Emerging Market Index, MSCI World Index e MSCI USA Small Cap Index. Índices ESG: JP Morgan ESG EMBI Global Diversified Index, Bloomberg Global HY Sustainable SRI, Bloomberg Barclays MSCI US Corporate ESG Focus Index, MSCI Emerging Market ESG Enhanced Focus Index, MSCI World ESG Enhanced Focus Index e MSCI USA Small Cap Extended ESG Focus Index.